電銷渠道銷售誤導(dǎo)問題集中,這家合資險企被罰122萬,三家銀行也吃罰單!

- 2022年03月03日

- 09:45

- 來源:

- 作者: 智慧君

保險處罰一直不斷,虎年的嚴監(jiān)管模式亦持續(xù)在線。

繼1月14日銀保監(jiān)會發(fā)出2022年的第一份保險罰單后,時隔一個半月后,保險再一次收到來自銀保監(jiān)會的“警告”,而這一次被點名處罰的險企,仍然是一家合資保險公司。

3月3日,銀保監(jiān)會一口氣公布了四張“銀保監(jiān)罰決字”的罰單,其中一張給了中美聯(lián)泰大都會人壽,罰了122萬。雖然只有一張對保險的罰單,但其他三張分別對興業(yè)銀行、廣發(fā)銀行、華夏銀行三家銀行信用卡中心的處罰,也是源起于中美聯(lián)泰大都會人壽,分別被罰10萬元。

作為一家被行業(yè)高度評價的“品質(zhì)型”險企,如今“一拖三”遭處罰的局面讓中美聯(lián)泰大都會人壽一時陷入尷尬。如何挽回受損形象,回歸“高品質(zhì)”,對于中美聯(lián)泰大都會人壽來講,或是當(dāng)下的重要任務(wù)。

電銷違規(guī)“一拖三”

中美聯(lián)泰大都會人壽被罰122萬

行政處罰決定書顯示,中美聯(lián)泰大都會人壽存在“總公司兩處營業(yè)場所未報經(jīng)監(jiān)管部門批準”、“ 電話銷售中心銷售時存在夸大保險責(zé)任等行為”兩大問題。而另外三家被處罰的銀行均是在代理中美聯(lián)泰大都會人壽的保險銷售外呼業(yè)務(wù)中,存在夸大保險責(zé)任等銷售誤導(dǎo)行為。

具體來看,“總公司兩處營業(yè)場所未報經(jīng)監(jiān)管部門批準”問題中,涉及到的場所包括中美聯(lián)泰大都會人壽上海電話銷售中心營業(yè)場所(上海品尊職場)、北京分公司營業(yè)場所(北京東方廣場職場),但這兩個辦公場所的變更并沒有報監(jiān)管批準。

不僅如此,辦公場所變更未報監(jiān)管批準這件事,時任負責(zé)人早已知曉,卻沒有采取任何行動,也未采取糾正措施。從這一層面看,中美聯(lián)泰大都會人壽及相關(guān)負責(zé)人需要對此承擔(dān)責(zé)任。

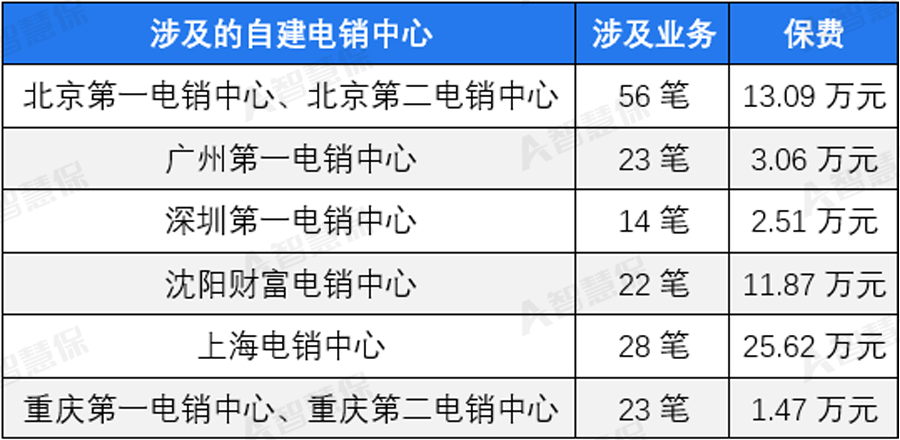

另外,“電話銷售中心銷售時存在夸大保險責(zé)任等行為”這一問題中,暴露出中美聯(lián)泰大都會人壽多家自建電銷中心外呼業(yè)務(wù)存在保險責(zé)任表述不清晰、夸大保險責(zé)任等誤導(dǎo)消費者的違規(guī)行為,共涉及業(yè)務(wù)166筆,保費57.62萬元。具體來看:

公司官網(wǎng)顯示,中美聯(lián)泰大都會人壽電銷中心共有10個,覆蓋7個地區(qū)。而此次監(jiān)管指出的6地8個電銷中心均出現(xiàn)誤導(dǎo)消費者的現(xiàn)象,不難發(fā)現(xiàn),中美聯(lián)泰大都會人壽的電銷渠道大面積存在不小的合規(guī)漏洞。

正因問題的嚴重性,銀保監(jiān)會決定給予中美聯(lián)泰大都會人壽、相關(guān)機構(gòu)及相關(guān)負責(zé)人合計罰款122萬元的處罰。而在代理外呼業(yè)務(wù)方面亦有銷售誤導(dǎo)問題的三家銀行,也被分別罰款10萬元。

電銷渠道頻現(xiàn)違規(guī)

曾是保費貢獻大戶

處罰不是目的,從處罰中發(fā)現(xiàn)問題,解決問題才是根本。

此次銀保監(jiān)會開出的這紙罰單,直接揭開了中美聯(lián)泰大都會人壽在電銷方面存在的一些問題。

據(jù)悉,監(jiān)管針對中美聯(lián)泰大都會人壽電銷業(yè)務(wù)開罰單已不是第一次。在2017年,原保監(jiān)會還因為中美聯(lián)泰大都會人壽的電話銷售存在欺騙投保人等違法行為,對其一連開出了七份罰單,其中涉及到江蘇、北京、廣東、湖北、上海、四川6家分公司。

多次被點名,多次被處罰,中美聯(lián)泰大都會人壽的電銷怎么了?

其實,說起中美聯(lián)泰大都會人壽的電銷,曾經(jīng)是其主要銷售渠道。從之前的年報數(shù)據(jù)可知,電銷在其業(yè)務(wù)發(fā)展中的重要性。以2012-2016年的數(shù)據(jù)為例:

2012年,中美聯(lián)泰大都會人壽的保險業(yè)務(wù)收入為46.6億元,其中,電話行銷和公司直銷保費規(guī)模達28.6億元,占比達到61.37%;

2013年,其保險業(yè)務(wù)收入為56.7億元,電話行銷和公司直銷保費規(guī)模為34.4億元,占比達60.7%;

2014年,保險業(yè)務(wù)收入為67.52億元,電話行銷和公司直銷保費規(guī)模為40.48億元,占比達60%;

2015年,保險業(yè)務(wù)收入75.43億元,電話行銷和公司直銷保費規(guī)模為44.52億元,占比為59%;

2016年,保險業(yè)務(wù)收入85.74億元,電話行銷和公司直銷保費規(guī)模為48.17億元,占比達56%。

但隨著互聯(lián)網(wǎng)的發(fā)展,電銷開始失去優(yōu)勢,慢慢走向下滑。從行業(yè)層面看,截止到2020年,我國壽險電銷市場規(guī)模保費為136億元,較2019年的175.5億元同比下降22.51%。中美聯(lián)泰大都會人壽也不例外。

據(jù)中美聯(lián)泰大都會人壽2020年年報顯示,其保費收入前5的保險產(chǎn)品銷售渠道為銀郵代理公司直銷和個人代理,沒有電銷渠道。或許,這也意味著電銷在中美聯(lián)泰大都會人壽整個業(yè)務(wù)渠道中的地位在下降。

不過,需要注意的是,雖然電銷業(yè)務(wù)在慢慢淡化,但在電銷方面產(chǎn)生的投訴問題卻沒有減少。

數(shù)據(jù)顯示,2020年,中美聯(lián)泰大都會人壽各級機構(gòu)共受理各類投訴9746件,其中,直銷行銷及數(shù)字營銷渠道電話銷售業(yè)務(wù)投訴件占該公司投訴總量的86.99%;2019年,其電話銷售渠道收到的投訴量占客戶投訴總量的 85.6%。

對此,中美聯(lián)泰大都會人壽解釋稱,是由于銷售過程中存在未盡的告知事項,導(dǎo)致客戶對保險責(zé)任認知不一致,從而在后續(xù)退保或理賠時引發(fā)投訴。

另外,需要注意的是,除電銷方面的問題外,近年來中美聯(lián)泰大都會人壽的多家分公司也時常出現(xiàn)在地方監(jiān)管的處罰名單中。例如,今年的2月份,其大連分公司因虛構(gòu)展業(yè)業(yè)務(wù)等被罰10萬元;2021年6月份,廣東分公司因存在向合作中介機構(gòu)人員提供不正當(dāng)利益、使用含誤導(dǎo)性表述的產(chǎn)品宣傳資料對代理人進行培訓(xùn)等問題被罰20.5萬元;2021年5月份,浙江分公司因以不正當(dāng)競爭行為擾亂保險市場秩序等原因被罰38萬元。

發(fā)展實力不俗

合規(guī)問題不容忽視

談及中美聯(lián)泰大都會人壽,行業(yè)對其的主流印象一直是“員工高素質(zhì)、客戶高凈值”。

眾所周知,中美聯(lián)泰大都會人壽是由中美大都會和聯(lián)泰大都會人壽合并而來。中美大都會和聯(lián)泰大都會同為美國大都會集團與上海聯(lián)和投資有限公司(簡稱“上海聯(lián)和”)的在華合資公司,雙方股東在兩個合資公司中的持股比例均為50%。經(jīng)雙方合資公司同意并由原保監(jiān)會批準,聯(lián)泰大都會將吸收中美大都會的全部資產(chǎn)、債務(wù)和業(yè)務(wù)并繼承中美大都會對投保人的所有權(quán)利和義務(wù)。

合并完成后,中美聯(lián)泰大都會人壽成為美國大都會集團和上海聯(lián)和在中國唯一的人壽保險合資公司,自此也開啟了新的發(fā)展。

數(shù)據(jù)顯示,自2011年至今,中美聯(lián)泰大都會人壽的業(yè)務(wù)規(guī)模快速發(fā)展,從31.75億元的年保費收入增至2020年的151.06億元,增長了近5倍。并且在盈利方面,公司自2011年也開始進入盈利持續(xù)期。

2021年,根據(jù)中美聯(lián)泰大都會人壽四個季度的償付能力報告顯示,全年保險業(yè)務(wù)收入為155.98億元,凈利潤11.32億元。

不錯的盈利,除了來自股東的支持外,還得益于中美聯(lián)泰大都會人壽自身的發(fā)展戰(zhàn)略。

據(jù)悉,中美聯(lián)泰大都會人壽擁有顧問行銷、銀行保險、直效行銷及數(shù)字營銷等多元化的銷售渠道,而且其個險渠道,憑借高素質(zhì)的代理人,也收獲了不錯的成績。在2019年,中美聯(lián)泰大都會人壽相關(guān)負責(zé)人在演講時講到人才發(fā)展3.0時代,正是基于這樣的人才理念,其代理人團隊也在朝著學(xué)歷高,成熟度好,素質(zhì)高的方向發(fā)展。

當(dāng)然,保險業(yè)務(wù)做大的同時,其投資能力也不容忽視。2020年,中美聯(lián)泰大都會人壽投資收益為23億元,同比增長了16.22%。可見,在投資方面,中美聯(lián)泰大都會人壽同樣有著優(yōu)勢。

不過,在競爭激烈的壽險市場上,若要持續(xù)性發(fā)展,還要強化營銷合規(guī)意識,而解決當(dāng)下的違規(guī)問題,亦是中美聯(lián)泰大都會人壽擴大發(fā)展的前提。

閱讀排行榜

-

1

2024償付能力掃描:化險關(guān)鍵期,“誰”把7家險企“拖下水”?

-

2

新能源車企“內(nèi)卷”:蛇年花式促銷,“保險補貼”攬客!

-

3

周評|DeepSeek風(fēng)暴下的金融業(yè):打敗你的不是AI,而是會使用AI的人

-

4

內(nèi)地、香港狠查:“洗黑錢”專盯“高傭金”保險產(chǎn)品下手!

-

5

DeepSeek風(fēng)起,保險正在如何“跑步上車”?

-

6

銀保“開年”:誰家歡喜,誰家憂?

-

7

車險承保盈利182億!36家承保虧損,中小險企如何夾縫求生?

-

8

玖亓周評|險資買黃金,有所為、有所不為!

-

9

新年首張罰單:三家金融機構(gòu)均被罰超千萬,兩家險企“中彩”

-

10

10家險企“打頭陣”!拿到投資黃金“入場券”,意味著什么?

推薦閱讀

-

1

華泰人壽高管變陣!友邦三員大將轉(zhuǎn)會鄭少瑋擬任總經(jīng)理即將赴任業(yè)內(nèi)預(yù)計華泰個險開啟“友邦化”

-

2

金融監(jiān)管總局開年八大任務(wù):報行合一、新能源車險、利差損一個都不能少

-

3

53歲楊明剛已任中國太平黨委委員,有望出任副總經(jīng)理

-

4

非上市險企去年業(yè)績盤點:保險業(yè)務(wù)收入現(xiàn)正增長產(chǎn)壽險業(yè)績分化

-

5

春節(jié)前夕保險高管頻繁變陣

-

6

金融監(jiān)管總局印發(fā)通知要求全力做好防汛救災(zāi)保險賠付及預(yù)賠工作

-

7

31人死亡!銀川燒烤店爆炸事故已排查部分承保情況,預(yù)估保險賠付超1400萬元

-

8

中國銀保監(jiān)會發(fā)布《關(guān)于開展人壽保險與長期護理保險責(zé)任轉(zhuǎn)換業(yè)務(wù)試點的通知》

-

9

2024年新能源商業(yè)車險保費首次突破千億元

-

10

連交十年保險卻被拒賠?瑞眾保險回應(yīng):系未及時繳納保費所致目前已妥善解決