銀保監(jiān)會秋后算賬:華海財險被罰61萬!新五年開局誓言再造“三個華海”!

- 2020年12月14日

- 18:45

- 來源:

- 作者:

生于海邊城市,長在首都之下,這家誕生于“輝煌”年代、成長于“變革”時期的地方性險企,還是沒有逃過監(jiān)管的法眼,現(xiàn)在要為“前世”的過錯來買單。

為“違規(guī)股權”買單

銀保監(jiān)會開出60萬元罰款

銀保監(jiān)會指出,華海財險存在兩大違規(guī)行為,其中一條便是“向監(jiān)管部門提供虛假資料”。

行政處罰決定書顯示, 2016年5-8月,華海財險相繼向原保監(jiān)會報送了增資申請材料,分別是華海〔2016〕195號和245號文,申請神州萬向增資6000萬元;華海〔2016〕303號和358號文,申請樂保互聯(lián)增資1.2億元。

但這兩份增資中,卻隱藏著很大的“虛假”內(nèi)容:

原保監(jiān)會2017年查實神州萬向和樂保互聯(lián)的納稅證明系偽造;樂保互聯(lián)出具的關聯(lián)關系聲明反映其與華海財險其他股東、投資人無關聯(lián)關系,但其股東王某和神州萬向大股東邵某為夫妻關系,故樂保互聯(lián)與神州萬向有關聯(lián)關系,其出具的關聯(lián)關系聲明與實際不符。

2016年7月8日華海財險實際未召開臨時股東大會,但樂保互聯(lián)增資材料中的《臨時股東大會關于增加注冊資本金的決議》和《2016年臨時股東大會關于修訂<公司章程>的決議》卻都記錄該日期召開了臨時股東大會。

回顧華海財險的歷史不難發(fā)現(xiàn),曾經(jīng)的違規(guī)股權清退一事,讓華海財險也被劃在“股權不規(guī)范”的范疇內(nèi)。當時,就是因為股東的虛假增資而讓華海財險成為了“壞孩子”。原保監(jiān)會不僅撤銷了其增資許可,還要求華海財險在3個月內(nèi)引入合規(guī)股東,確保公司治理穩(wěn)定。

2018年5月,華海財險宣布引入那曲瑞昌煤炭運銷有限公司為新股東,持股數(shù)量18000萬股股份,持股比例15%,從而緩解了“違規(guī)股權”清退一事。

不過,違規(guī)一旦發(fā)生,勢必要付出“代價”,華海財險也要為曾經(jīng)的“過錯”買單。銀保監(jiān)會決定,由于華海財險向監(jiān)管部門提供虛假資料,決定對其罰款50萬元,相關責任人被罰10萬元,合計60萬元。

高管“內(nèi)斗”暴露治理缺陷

時隔三年監(jiān)管算舊賬

除違規(guī)股權外,華海財險高管“內(nèi)斗”一事也曾在行業(yè)內(nèi)鬧得沸沸揚揚。細究故事的背后,暴露出的還是華海財險的公司治理問題。

雖然事情發(fā)生時華海財險并沒有因此受到處罰,但時隔三年后,這一筆歷史賬還是需要算清楚。

行政處罰決定書指出,華海財險存在公司治理不規(guī)范問題。具體表現(xiàn)在三大方面:

監(jiān)事會運行不規(guī)范

華海財險分別于2018年4月、2019年3月召開監(jiān)事會,會議召開時間間隔超過6個月。

信披不真實不完整

截至2019年12月9日,華海財險在2016年7月8日股東大會未召開的情況下,在官方網(wǎng)站披露了虛假的股東大會會議情況。

截至2019年12月9日,華海財險在官方網(wǎng)站未披露2016年8月16日召開的2016年臨時股東大會情況;未披露2018年9月至2019年3月召開的共3次股東大會會議出席情況及表決情況;未披露2019年8月30日召開的2019年臨時股東大會主要決議情況。

治理檔案管理混亂

公司治理檔案缺失。華海財險2015年第一屆董事會第三次會議和2016年股東大會的會議檔案缺失。

公司治理檔案保存散亂。公司股東大會、董事會會議檔案使用文件夾散裝保存,未按每次會議單獨裝訂成冊,未連續(xù)編號。

公司治理檔案要件不齊。檔案中未包含會議通知及董事的簽收回執(zhí),材料中僅有會議記錄,未將董事會議案等具體材料一并保存管理。

股東大會、董事會簽字頁管理不規(guī)范。華海財險僅有3次股東大會和3次董事會簽字頁標注會議名稱,其他董事會、股東大會簽字頁均只標注“(簽字頁)”,未標注會議名稱及會議時間;華海財險除3次股東大會參會人員在簽字頁簽署日期外,其他均未在相關簽字頁簽署日期,客觀上存在材料造假的風險。

公司治理問題方面的“七大罪狀”并罰,銀保監(jiān)會決定對其罰款1萬元。雖然數(shù)額不高,但時隔三年后的“舊事重提”,足以給行業(yè)以警示。

重壓之下實現(xiàn)盈利

業(yè)務結(jié)構需“再完善”

其實,在這份行政處罰之前,華海財險也因多項違規(guī)被監(jiān)管點名、重罰。

2019年6月,華海財險因系列違規(guī)行為被銀保監(jiān)會點名批評及罰款,時任董事長被處以警告、罰款,時任總經(jīng)理也因“涉案金額巨大,嚴重危害保險市場秩序,性質(zhì)惡劣”等違規(guī)行為,被監(jiān)管要求撤職。

2019年7月,華海財險因車險業(yè)務虛列費用、聘任不具有任職資格人員擔任公司高管、違規(guī)銷售投資型保險產(chǎn)品華海康盈等違法行為,被監(jiān)管重罰187萬元。

連續(xù)觸及監(jiān)管“紅線”的華海財險,不僅面對的是嚴監(jiān)管的“盯梢”,更有業(yè)務發(fā)展的壓力。數(shù)據(jù)顯示,華海財險成立前三年,經(jīng)營業(yè)績并不理想。2015-2017年,華海財險分別虧損1.22億元、2.89億元、0.31億元,合計4.42億元。2018年,華海財險實現(xiàn)扭虧為盈,凈利潤為0.15億元,2019年繼續(xù)實現(xiàn)盈利0.23億元。

連續(xù)兩年實現(xiàn)盈利,對于一家成立六年的地方險企而言,實屬不易。尤其是在激烈的競爭環(huán)境中彌足珍貴。不過從其業(yè)務結(jié)構來看,仍有進一步調(diào)整的空間。

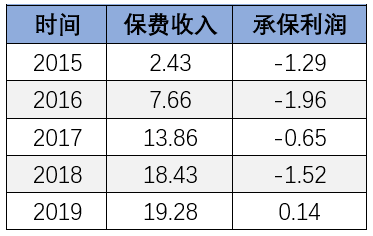

數(shù)據(jù)顯示,2015-2019年間,車險始終是華海財險的第一大險種,保費收入從2015年的2.43億元增至2018年的19.28億元,增長達到8倍。車險在保險業(yè)務收入的占比始終在60%以上。

機動車輛保險經(jīng)營情況(單位:億元)

從承保利潤看,2015-2018年,車險合計承保虧損5.42億元。2019年雖有盈利,但在車險新規(guī)影響下,其車險發(fā)展又將面臨更大的挑戰(zhàn)。

起初以“海洋保險”為特色,如今華海財險的業(yè)務發(fā)展不斷隨波逐流。這不足為怪,不少走專業(yè)特色路線的險企,最終都沒有做出專業(yè)特色的成績。

人事布局重啟

回歸“舊部”能否“再造三個華海”

成立六年以來,從虧損到高管“內(nèi)斗”、總經(jīng)理空缺、再到違規(guī)股權清退等,華海財險的過去似乎都在波折中度過。不過,我們依舊要看到其未來的可能性。

在2020年上半年,華海財險宣布了新的人事任命,史翔獲批擔任華海財險副總經(jīng)理(主持工作),同時也是公司經(jīng)營負責人。

有報道稱,除了總公司高管團隊進行大調(diào)整外,華海財險3家省級分公司一把手也都生變。具體為,河南分公司總經(jīng)理許昊調(diào)任山東分公司;青島分公司、河南分公司“掌門人”則由華海財險總公司相關負責人接替,前者由董事長秘書路峰擔重任,后者則由總公司相關負責人徐磊接任。

此外,2019年年底,華海財險也進行了一次大遷移,從北京到煙臺,這家地方性險企在關閉了北京辦公場所后,回歸注冊地。

“因公司經(jīng)營戰(zhàn)略調(diào)整,按照董事會決議要求,總公司在北京的辦公職場將撤銷,所有員工將于2019年11月20日前搬遷至煙臺市開發(fā)區(qū)長江路300號內(nèi)9號業(yè)達科技園H樓工作。”這是華海財險給出的原因,其中蘊涵著戰(zhàn)略的調(diào)整。

在2020年年初召開的年度工作會議上,華海財險董事長指出,2020年是下一個五年發(fā)展的開局之年,是從初創(chuàng)發(fā)展期邁向戰(zhàn)略攻堅期的轉(zhuǎn)折之年。

他表示,華海財險還要堅持“圍繞一個中心,深耕兩個市場,再造三個華海”的戰(zhàn)略方針不動搖,堅定不移地以質(zhì)量效益為中心,突出強調(diào)穩(wěn)健發(fā)展,以“更加用心、更加團結(jié)、更加專業(yè)、更加務實”的工作作風,在變局中求生存,在變局中謀發(fā)展。

閱讀排行榜

-

1

2024償付能力掃描:化險關鍵期,“誰”把7家險企“拖下水”?

-

2

新能源車企“內(nèi)卷”:蛇年花式促銷,“保險補貼”攬客!

-

3

周評|DeepSeek風暴下的金融業(yè):打敗你的不是AI,而是會使用AI的人

-

4

內(nèi)地、香港狠查:“洗黑錢”專盯“高傭金”保險產(chǎn)品下手!

-

5

DeepSeek風起,保險正在如何“跑步上車”?

-

6

銀保“開年”:誰家歡喜,誰家憂?

-

7

車險承保盈利182億!36家承保虧損,中小險企如何夾縫求生?

-

8

玖亓周評|險資買黃金,有所為、有所不為!

-

9

新年首張罰單:三家金融機構均被罰超千萬,兩家險企“中彩”

-

10

10家險企“打頭陣”!拿到投資黃金“入場券”,意味著什么?

推薦閱讀

-

1

華泰人壽高管變陣!友邦三員大將轉(zhuǎn)會鄭少瑋擬任總經(jīng)理即將赴任業(yè)內(nèi)預計華泰個險開啟“友邦化”

-

2

金融監(jiān)管總局開年八大任務:報行合一、新能源車險、利差損一個都不能少

-

3

53歲楊明剛已任中國太平黨委委員,有望出任副總經(jīng)理

-

4

非上市險企去年業(yè)績盤點:保險業(yè)務收入現(xiàn)正增長產(chǎn)壽險業(yè)績分化

-

5

春節(jié)前夕保險高管頻繁變陣

-

6

金融監(jiān)管總局印發(fā)通知要求全力做好防汛救災保險賠付及預賠工作

-

7

31人死亡!銀川燒烤店爆炸事故已排查部分承保情況,預估保險賠付超1400萬元

-

8

中國銀保監(jiān)會發(fā)布《關于開展人壽保險與長期護理保險責任轉(zhuǎn)換業(yè)務試點的通知》

-

9

2024年新能源商業(yè)車險保費首次突破千億元

-

10

連交十年保險卻被拒賠?瑞眾保險回應:系未及時繳納保費所致目前已妥善解決