中荷人壽四年四換“掌門人”!“成”也銀保,“難”也銀保?

- 2020年10月26日

- 18:11

- 來源:

- 作者:

作為一家合資險企,中荷人壽的背景可謂風云交替。從原始大股東紛紛退場,到中英名字的變更,這家成立18年的保險公司,經歷了成長過程中的“青春期”。如今,這家合資險企再次經歷發展過程中的人事交替。

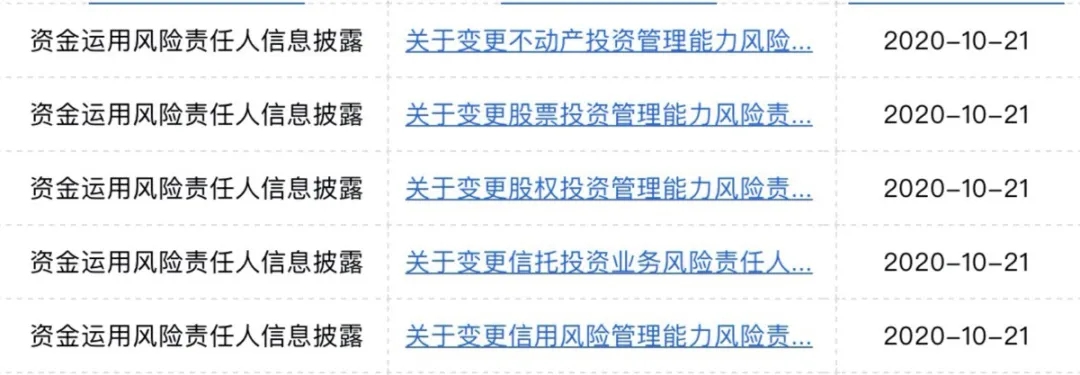

近日,中荷人壽一連發布5個資金運用風險責任人的變更公告,其中包括不動產投資管理能力風險責任人、股票投資管理能力風險責任人、股權投資管理能力風險責任人、信托投資業務風險責任人、信用風險管理能力風險責任人。

每一份變更責任人的背后,說明的則是中荷人壽掌門人的“變臉”。風險責任人中的行政責任人為曹卓,目前代行董事長職責。

中荷人壽10月16日發布的兩份公告顯示:

由于騫麗君女士辭去中荷人壽董事職務,不再代行公司董事長職責,經中荷人壽第三屆董事會第三十四次會議審議通過,在新任董事長王健先生任職資格獲得中國銀保監會核準前,公司董事長職責由曹卓董事代為行使。

由于騫麗君女士辭去中荷人壽保險有限公司總經理職務,經中荷人壽第三屆董事會第三十四次會議審議通過,在新任總經理任職資格獲得中國銀保監會核準前,由副總經理藍年紳( NA LIAN SENG)先生代行總經理職責。

董事長、總經理一人擔的中荷人壽,隨著騫麗君的離職,兩職位均出現空缺。目前,中荷人壽新董事長人選已確定為王健,依舊是來自北京銀行。不過,縱觀中荷人壽掌門人變化,四年四換的頻率讓人有些意外。

四年四換

2002年,正值中國加入WTO的后發時期,中國保險市場迎來了又一次的擴容潮,中荷人壽在此時誕生。資料顯示,中荷人壽前身為首創安泰人壽,由ING和首創集團合資設立,分別持有50%的股權。

至2010年,北京銀行正式入主之后,首創安泰人壽更名為中荷人壽,開始踏上銀行系保險之路。在當時6人組成的董事會名單中,來自北京銀行的高管就占四席,擁有絕對優勢。其中,北京銀行副董事長史元成為中荷人壽改名后的第一位董事長。

雖然在2013年中荷人壽再次發生股東變更,巴黎保險集團收購ING集團持有的中荷人壽50%股份,成為另一外資股東,該轉讓在2014年10月獲監管批準。但由北京銀行派出董事長的慣例并沒有改變。

截至目前,中荷人壽改名后的四位董事長皆來自北京銀行。若王建任職資格順利獲批,北京銀行派出的董事長就已達五位。

資料顯示,2016年6月,強新正式接棒史元,成為中荷人壽董事長。但這一任職并未持續多久,2017年7月,中荷人壽發布重大事項變更通知,強新因個人原因,辭去公司董事長職務,由羅亞輝接棒。但這一任職,遲遲未得到監管的批準。

需要注意的是,在羅亞輝等待監管批準期間,中荷人壽經歷了兩位代行董事長職責的人選,一位是杜志紅,另一位是季雨。但直到2019年,中荷人壽宣布騫麗君為公司董事長并擔任法定代表人時,羅亞輝依舊沒有等到那份任職資格批文。

但騫麗君的任職時間也不長,從2019年的下半年到2020年10月,也就一年左右時間。

從2016年到今日,中荷人壽董事長一職經歷了史元、強新、羅亞輝(擬任)、騫麗君四人的交替。如果再加上代行董事長及或要履新的王健,中荷人壽的董事長一職則有8人觸及過。

當然,在總經理的任職方面,自2015年10月起,騫麗君開始擔任中荷人壽總經理一職,直到2019年9月,其升任董事長后,也一直由騫麗君兼任總經理一職。

雖然總經理沒有董事長變更得頻繁,但中荷人壽此次掌門人的變更,則意味著董事長、總經理的“雙換”。

“成”也銀保

人事的變動往往因股東而引起。反觀人事的不穩定,也給險企業務發展帶來更多的變數。畢竟,一項戰略的實施,需要較長時間的落實并顯現。

早在入主中荷人壽時,北京銀行就曾稱,入主首創安泰人壽標志著打造大零售業務平臺的戰略布局浮出水面,將提升其銀保業務和零售業務服務水平,增加盈利渠道。同樣,對于中荷人壽而言,也是一次新的歷練。

有資料顯示,在北京銀行加入后,中荷人壽祭出的利器是銀行系保險公司具有優勢的銀保渠道。發力銀保,成為中荷人壽的一大重任。而這時的銀保戰略,也是因史元的長期任職得以穩定、快速推進。

中荷人壽業績情況(單位:億元)

『A智慧保』統計,自2010年北京銀行入主以來,中荷人壽開始了新的業務發展。至2012年中荷人壽實現了成立以來的首次盈利。此后,連續五年,中荷人壽都實現了凈利潤為正的成績。

尤其是銀保這塊,對其業務貢獻度不可小覷。有數據顯示,2010-2012年,北京銀行代理中荷人壽的保費規模分別為1.05億元、3.69億元和2.55億元。

但2017年,中荷人壽再次陷入虧損,當年保險業務收入40.21億元,卻出現0.66億元的虧損。其實,虧損的征兆從2017年一季度便已顯現。數據顯示,2017年一季度中荷人壽凈虧損6342萬元。到了二季度,虧損有所收窄,凈虧損4562萬元。

有報道稱,銀行系險企都存在過度依賴銀保銷售渠道的情況。一般來說,銀保渠道大多是理財型保險產品,從特征上看,這類產品的內含價值較低,雖然規模不斷增長,但公司承保利潤很薄,盈利不足。

“難”也銀保

借助股東資源發展銀保業務,是多數銀行系險企的經營思路。但是,回饋給股東的也包含數額不小的手續費。

據統計,自2010年以來,中荷人壽手續費及傭金支出不斷上升,在2019年更是達到5.27億元。

另有消息稱,2010-2012年間,北京銀行通過代理中荷人壽保險業務獲得的手續費收入分別為1132.43萬元、1438萬元和2393.25萬元。這樣看來,在中荷人壽的手續費支出中,有一大部分是給了自己的股東。

但就目前中荷人壽的發展情況來看,借助北京銀行發展銀保的模式仍未有明顯的改變。再加上董事長的頻頻變更,讓中荷人壽的經營發展受到更多的關注。

閱讀排行榜

-

1

2024償付能力掃描:化險關鍵期,“誰”把7家險企“拖下水”?

-

2

新能源車企“內卷”:蛇年花式促銷,“保險補貼”攬客!

-

3

周評|DeepSeek風暴下的金融業:打敗你的不是AI,而是會使用AI的人

-

4

內地、香港狠查:“洗黑錢”專盯“高傭金”保險產品下手!

-

5

DeepSeek風起,保險正在如何“跑步上車”?

-

6

銀保“開年”:誰家歡喜,誰家憂?

-

7

車險承保盈利182億!36家承保虧損,中小險企如何夾縫求生?

-

8

玖亓周評|險資買黃金,有所為、有所不為!

-

9

新年首張罰單:三家金融機構均被罰超千萬,兩家險企“中彩”

-

10

10家險企“打頭陣”!拿到投資黃金“入場券”,意味著什么?

推薦閱讀

-

1

華泰人壽高管變陣!友邦三員大將轉會鄭少瑋擬任總經理即將赴任業內預計華泰個險開啟“友邦化”

-

2

金融監管總局開年八大任務:報行合一、新能源車險、利差損一個都不能少

-

3

53歲楊明剛已任中國太平黨委委員,有望出任副總經理

-

4

非上市險企去年業績盤點:保險業務收入現正增長產壽險業績分化

-

5

春節前夕保險高管頻繁變陣

-

6

金融監管總局印發通知要求全力做好防汛救災保險賠付及預賠工作

-

7

31人死亡!銀川燒烤店爆炸事故已排查部分承保情況,預估保險賠付超1400萬元

-

8

中國銀保監會發布《關于開展人壽保險與長期護理保險責任轉換業務試點的通知》

-

9

2024年新能源商業車險保費首次突破千億元

-

10

連交十年保險卻被拒賠?瑞眾保險回應:系未及時繳納保費所致目前已妥善解決