2019年度互聯網人身保險市場運行情況分析報告

- 2020年09月08日

- 10:22

- 來源:中國保險行業協會

- 作者:

2020年3月24日,中國保險行業協會(以下簡稱保險業協會)對外發布2019年度互聯網人身保險市場運行情況分析報告。保險業協會根據62家開展互聯網業務的人身險公司提供的 2019年經營數據,從保費規模、經營主體、產品類型等方面分析了2019年互聯網人身保險市場整體運行情況。

一、2019年互聯網人身保險市場總體情況

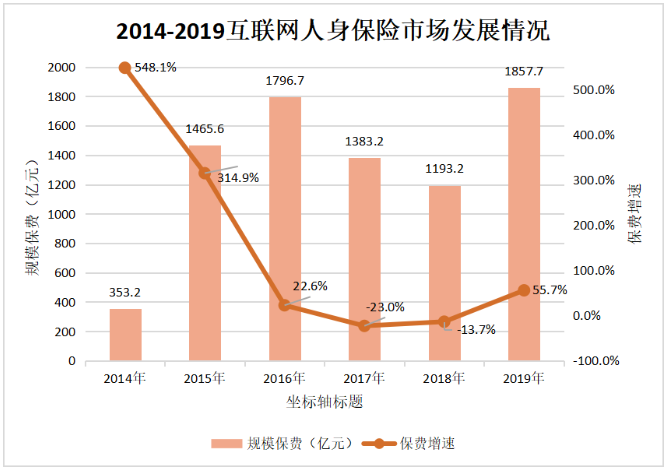

(一)規模保費恢復正增長

總體來看,2019年互聯網人身保險市場發展良好,經營主體保持穩定,經過近兩年的調整,互聯網人身保險規模保費恢復正增長,全年累計實現規模保費1857.7億元,較2018年同比增長55.7%。

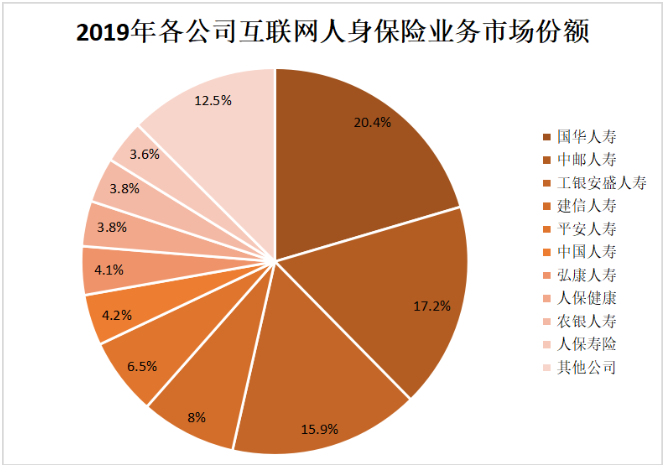

從各公司年度規模保費來看,2019年開展互聯網人身保險業務的公司中,國華人壽以累計379.8億元的規模保費位列首位。此外,規模保費排名前十的公司還有:中郵人壽、工銀安盛人壽、建信人壽、平安人壽、中國人壽、弘康人壽、人保健康、農銀人壽和人保壽險,前十家公司累計實現規模保費1624.8億元,占互聯網人身保險總規模保費的87.5%,行業集中程度較高。規模保費排名前列的中資保險公司和銀行系保險公司占比較大。

從業務增速的角度看,2019年有39家公司的互聯網人身保險業務實現不同程度的正增長,增長幅度最大的為英大泰和人壽,其規模保費較2018年同比增長700多倍,增速排名前十的公司還有:北京人壽、中荷人壽、中融人壽、人保壽險、招商局仁和人壽、復星保德信人壽、恒安標準人壽、招商信諾人壽、泰康養老,中小壽險公司的互聯網人身險業務正在加速增長。

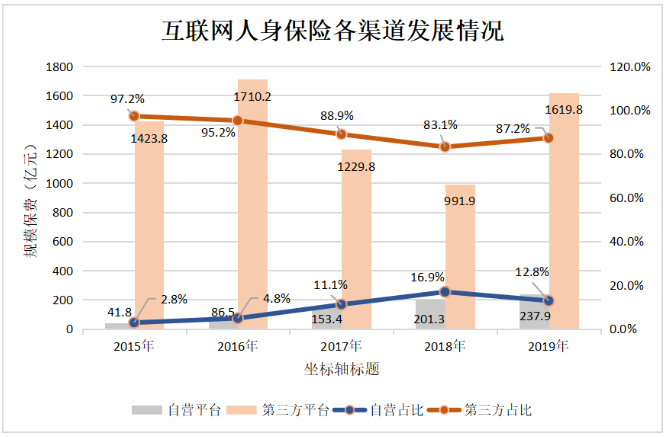

(二)第三方平臺優勢明顯

從渠道方面來看,2019年互聯網人身保險的渠道經營模式仍然呈現以第三方平臺(渠道)合作為主,公司自營平臺(官網)為輔的發展格局。據統計,61家公司與第三方平臺合作開展互聯網業務經營,51家公司通過公司自營平臺展開經營,50家公司采用自營平臺和第三方平臺“雙管齊下”的模式,整體與2018年保持一致。2019年通過第三方平臺累計實現規模保費1619.8億元,較2018年同比增長63.3%,占互聯網人身保險總規模保費的 87.2%;通過自營平臺累計實現規模保費237.9億元,同比增長18.2%,占互聯網人身保險總規模保費的12.8%。

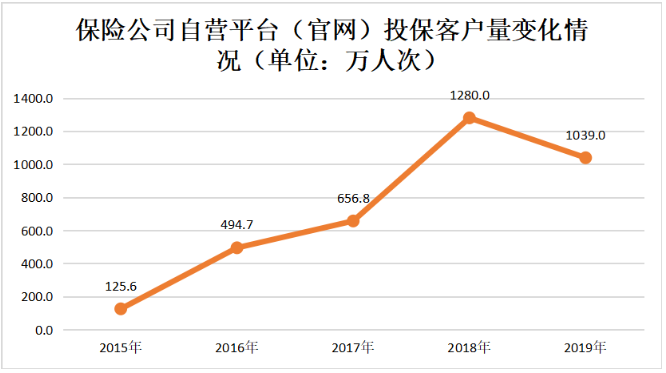

2019年,通過保險公司自營平臺(官網)進行投保的客戶數量合計達1039萬人次,較2018年同比減少18.8%。

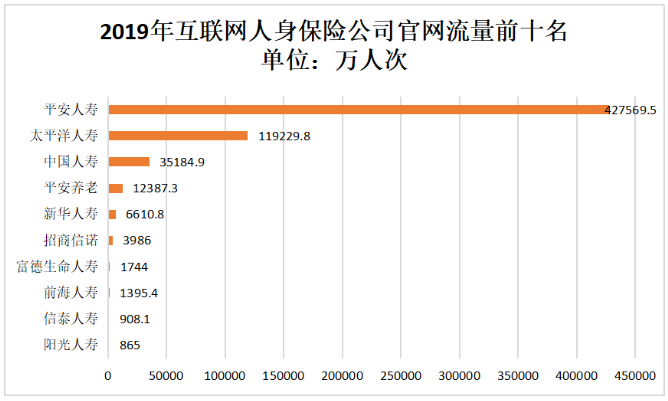

在官網流量(PV)方面,2019年全年累計官網流量共達61.5億人次,較去年同比增長3.2%。其中,平安人壽年累計流量為42.8億人次,太保壽險年累計流量為11.9億人次。

(三)業務結構持續調整,健康險穩定增長

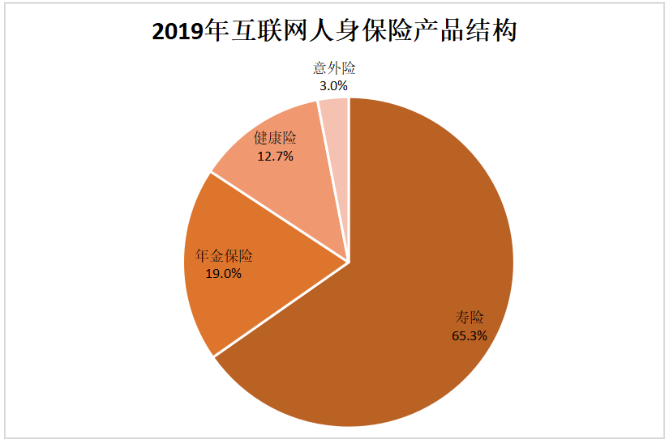

從產品結構來看,2019年互聯網人身保險業務結構持續調整,除意外險出現下滑外,壽險、年金保險和健康險均實現不同程度增長,其中健康險增幅最大。壽險仍為互聯網人身保險業務的主力險種,全年累計實現規模保費1212.4億元,同比增長79.5%,在互聯網人身保險總規模保費中的占比達65.3%,同比增長8.7個百分點;年金保險成為第二大險種,累計實現規模保費353.2億元,同比增長4.5%,在互聯網人身保險中占比為19%,同比下滑9.3個百分點;健康險累計實現規模保費236億元,同比增長92%,在互聯網人身保險中的比重繼續提升,達到12.7%,同比增長2.4個百分點。意外險累計實現規模保費56.1億元,同比下滑1.8%。

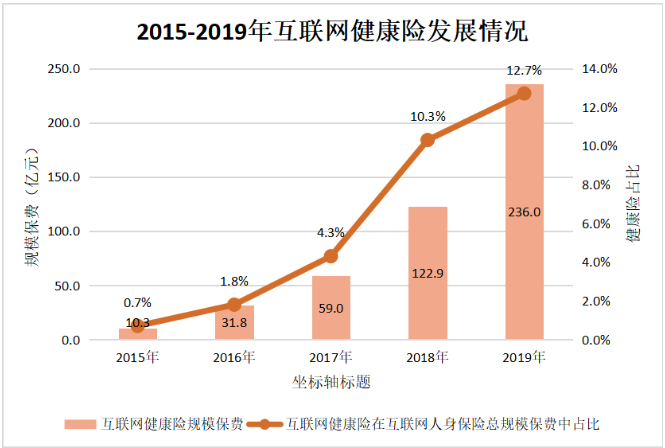

在整個保險行業加速回歸保險保障本源的大背景下,互聯網健康險實現連續5年穩定快速增長趨勢。

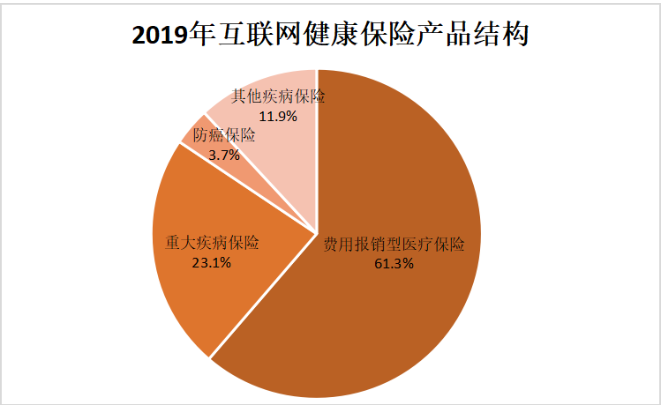

其中,費用報銷型醫療保險依然是互聯網健康險市場的主力險種,2019年累計實現規模保費144.7億元,較2018年同比增長126%,占互聯網健康險總規模保費的61.3%;重大疾病保險累計實現規模保費54.4億元,同比增長60.7%;另外,護理保險雖在互聯網健康保險中占比較小,但其增速最快,較2018年增長近70倍。

二、2019年互聯網人身保險市場新的變化

(一)互聯網保險監管政策進一步明晰

《互聯網保險業務監管暫行辦法》自2015年發布實施以來,有效促進了互聯網保險業務規范健康發展。4年來,隨著互聯網經濟和金融科技的發展,互聯網保險領域出現了不少新情況新問題,迫切需要修訂完善互聯網保險監管制度。2019年,中國銀保監會在前期征求意見的基礎上,起草完成了《互聯網保險業務監管辦法(征求意見稿)》(以下簡稱《辦法》),開始向相關保險機構、互聯網機構及部分銀行機構征求意見,使互聯網保險監管政策環境進一步明晰。《辦法》共7章106條,堅持問題導向、審慎包容、統籌推進的理念,在堅決貫徹落實各項防風險措施的同時,鼓勵先進的新型業態健康合規成長,有助于進一步厘清政策適用標準、壓實持牌機構的主體責任、規范互聯網從業人員營銷宣傳、正面引導化解政策公平性問題,將有效促進互聯網人身險市場的長期健康有序發展。

(二)互聯網人身保險規模保費再上新高

2014至2016年,互聯網人身保險迅速興起并獲得飛速發展,在經歷了2017、2018兩年的調整后,2019年互聯網人身保險恢復增長,保費規模也再上新高,顯現出長期向好發展趨勢。隨著移動互聯技術的快速發展,客戶運用互聯網自主消費的意愿越來越強烈,各保險公司積極利用互聯網場景和數據資源,以客戶需求為導向,在新零售、出行、物流、健康等領域開發的一系列場景化普惠型的創新保險產品更符合當代互聯網消費者的消費習慣。另外,通過推進“互聯網+保險”的深度融合,各公司逐步推出包含投保、保全、理賠、續期交費、回訪、咨訴等保險全流程在線服務體系,不斷滿足消費者日益增長的個性化保險服務需求。

(三)業務結構持續調整,長期保障型業務快速發展

近兩年,整個保險行業加速回歸保險保障本源,各人身險公司積極調整產品業務結構,加大力度推進發展長期儲蓄型和保障型保險。長期保障型產品也逐漸被作為各人身險公司互聯網業務的重點發展方向,2019年互聯網人身保險業務轉型取得突破性進展,與2018年相比,短期產品如投連險規模保費下滑38.8%,交通、旅游意外險等也下滑48.8%,重大疾病保險、定期壽險、終身壽險等保障類產品規模保費則快速提升,同比增長分別為:60.7%、76.7%和66.7%,長期養老年金保險保費規模也實現徒增,同比增長達92.4%。

(四)互聯網紅利逐步消退,互聯網人身保險市場競爭激烈

一方面,隨著網絡用戶規模乃至整體網民數量增長率下降,互聯網的流量紅利正在逐漸消退,除規模保費排名前列的公司可依靠其母行或集團龐大的客戶資源外,其他經營互聯網業務的人身險公司借助第三方平臺的獲客成本越來越高。另一方面,隨著保險行業加速回歸保障本源及客戶保險意識的逐步提升,消費者對長期保障型產品的需求日益增加,但目前互聯網人身保險產品仍過于單一,醫療險、重疾險等健康保險產品的同質化問題仍未得到有效解決,價格戰仍是互聯網人身保險市場競爭的一種主要手段,互聯網人身保險市場競爭激烈局面仍會持續。

2020年突發的新冠疫情對線下傳統銷售模式帶來不小的沖擊,各保險公司利用科技賦能,加速布局線上保險服務,推動“線上+線下”融合,提升客戶體驗,可能為互聯網保險帶來新的更大的發展機會。

閱讀排行榜

-

1

報告:化債背景下全年趨勢難扭轉綠金與ABS或成保險資管業新機遇?

-

2

安盛發布《2024未來風險報告》:全球面臨多元挑戰,保險行業重任在肩

-

3

綠色保險創新:新能源車險的轉型與升級

-

4

保險公司居家養老探索按下“加速鍵”

-

5

中國保險行業協會發布《保險業高質量服務鄉村振興藍皮書(2024)》

-

6

2024中國保險數字化營銷調研報告

-

7

《2024版大模型技術深度賦能保險行業白皮書》發布

-

8

健康與養老保險保障指數報告發布,超兩成受訪者預計養老支出在200萬

-

9

中國人壽發布《中國職業體育保險發展報告》研究成果

-

10

報告:在金融行業中,保險行業的投訴占比總體呈下降趨勢

推薦閱讀

-

1

華泰人壽高管變陣!友邦三員大將轉會鄭少瑋擬任總經理即將赴任業內預計華泰個險開啟“友邦化”

-

2

金融監管總局開年八大任務:報行合一、新能源車險、利差損一個都不能少

-

3

53歲楊明剛已任中國太平黨委委員,有望出任副總經理

-

4

非上市險企去年業績盤點:保險業務收入現正增長產壽險業績分化

-

5

春節前夕保險高管頻繁變陣

-

6

金融監管總局印發通知要求全力做好防汛救災保險賠付及預賠工作

-

7

31人死亡!銀川燒烤店爆炸事故已排查部分承保情況,預估保險賠付超1400萬元

-

8

中國銀保監會發布《關于開展人壽保險與長期護理保險責任轉換業務試點的通知》

-

9

董事長變更后,中國人壽新添80后女總助

-

10

國內首家批發保險經紀公司來了,保險中介未來將走向何方?