互聯(lián)網(wǎng)大廠“涉險”新十年:險企&中介,哪個才是“最優(yōu)選”?

- 2024年09月23日

- 15:48

- 來源:

- 作者:新時代保險研究院

自2013年眾安掀開“互聯(lián)網(wǎng)大廠”和“保險”牽手合作的序幕,互聯(lián)網(wǎng)保險發(fā)展得如火如荼。十余年間,當(dāng)天量的流量遇到海量的需求,迸發(fā)出閃耀的火花,誕生出無數(shù)劃時代的保險產(chǎn)品,推動著我國成為全球首屈一指的互聯(lián)網(wǎng)保險強(qiáng)國。

保險是一個嚴(yán)格監(jiān)管的行業(yè),各家互聯(lián)網(wǎng)大廠在“涉險”浪潮中,為擁有合規(guī)的牌照可謂前赴后繼、煞費苦心。經(jīng)過多年經(jīng)營,有的已實現(xiàn)產(chǎn)壽全牌照布局,有的還在為一紙中介牌照奔忙。不同的領(lǐng)域和場景,演化出不同的涉險路徑,面對互聯(lián)網(wǎng)保險新十年,也應(yīng)該引發(fā)新思考。

大廠“涉險”眾生相

先到多布局,后到忙卡位

眾安:開創(chuàng)了互聯(lián)網(wǎng)與保險結(jié)合的先河

早在2010—2012年即開始籌備的眾安在線,是互聯(lián)網(wǎng)大廠涉險之路的開端, 2013年也因此被稱為“互聯(lián)網(wǎng)保險元年”。眾安匯集了阿里、騰訊兩家頂級大廠的基因,不僅是當(dāng)時國內(nèi)首家互聯(lián)網(wǎng)保險公司,放眼全球也是絕無僅有,即使在十年后的現(xiàn)在,其豪華的股東陣容依然難以復(fù)制。在兩家大廠的加持下,眾安推出了多款適合網(wǎng)購、網(wǎng)游、網(wǎng)絡(luò)社交等場景的經(jīng)典互聯(lián)網(wǎng)保險產(chǎn)品,也為股東提供了一塊“試驗田”,有助于其在即將到來的移動互聯(lián)網(wǎng)時代,更好地服務(wù)“90后”“00后”網(wǎng)絡(luò)原住民的保險購買需求。

先來多布局:險企和中介雙輪驅(qū)動

互聯(lián)網(wǎng)大廠的保險布局與其“江湖地位”密切契合,第一梯隊毋庸置疑是阿里與騰訊兩大霸主。然而,二者的偏好還是有所區(qū)別。阿里更偏好控股,持有國泰財險51%的股權(quán)與信美相互人壽46.7%的權(quán)益(穿透計算),投資的4家中介機(jī)構(gòu)中,全資控股2家;而騰訊更偏好參股,持有三星財險32%與和泰人壽15%的股權(quán),全資控股2家中介機(jī)構(gòu)。此外,二者還同時參股了眾安在線。第二梯隊是同樣完成了險企和中介布局的京東和滴滴,分別持有京東安聯(lián)財險33%和現(xiàn)代財險32%的股權(quán),二者也控股了中介機(jī)構(gòu)。

后到忙卡位:僅依靠中介牌照展業(yè)

大廠布局的第三梯隊,是百度、美團(tuán)、字節(jié)、攜程、小米等公司,它們大多僅以1家中介機(jī)構(gòu)作為開展業(yè)務(wù)的載體;可能出于自身戰(zhàn)略或投資時機(jī)等考慮,尚未實現(xiàn)對險企的投資。值得一提的是,以BAT齊名的百度,在互聯(lián)網(wǎng)保險領(lǐng)域卻沒有太多突出亮點,雖曾數(shù)次嘗試投資入股險企,卻始終未能如愿。除此之外,一些互聯(lián)網(wǎng)后起之秀如B站、小紅書等,雖然也都在嘗試流量向保險轉(zhuǎn)化的相關(guān)探索,但目前尚未布局任何保險牌照。

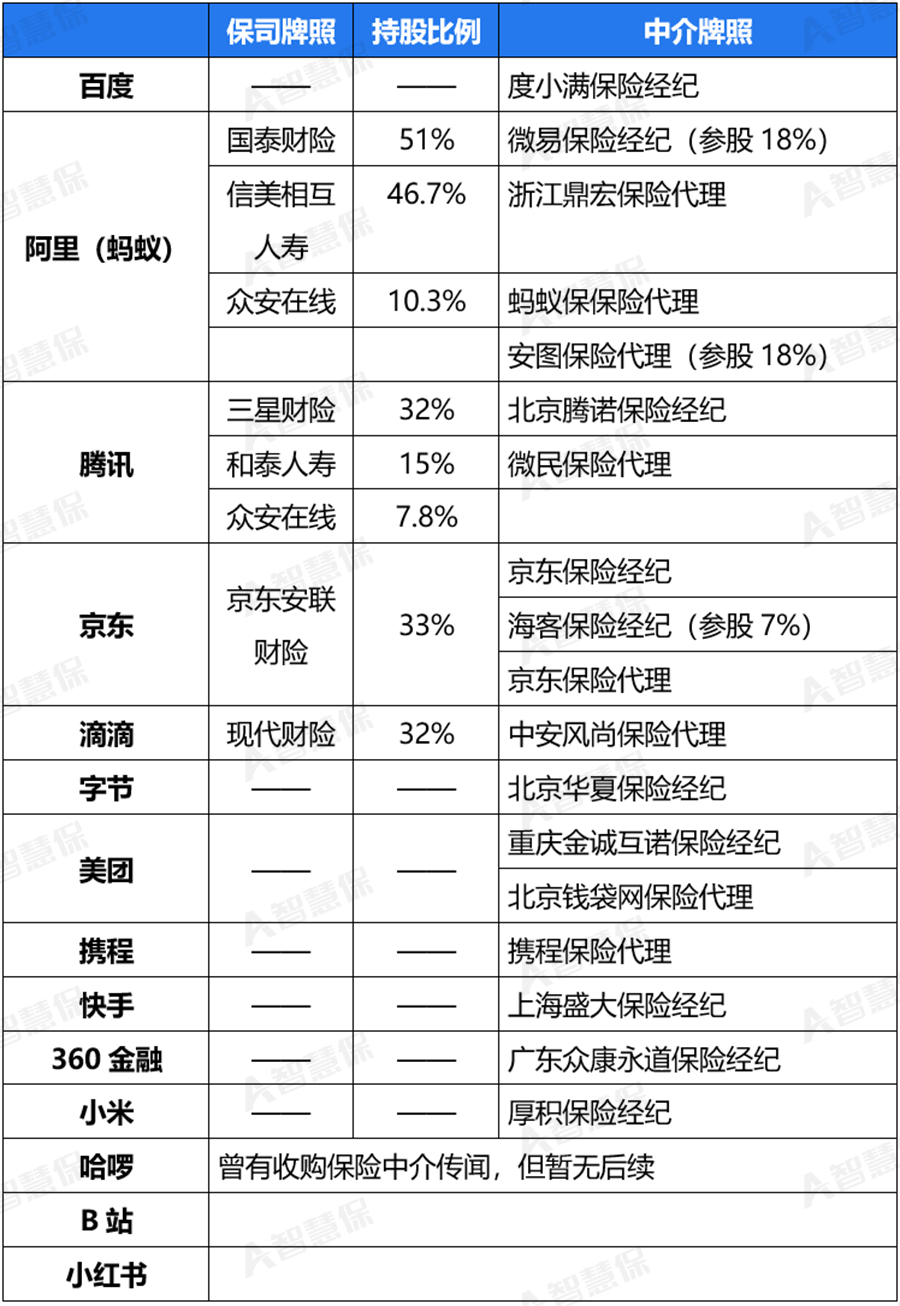

互聯(lián)網(wǎng)大廠保險布局情況如下:

大廠“涉險”面面觀

險企、中介與大廠的契合點

財險公司更容易獲得大廠股東的資源

從眾安在線和各家大廠投資保司的歷程來看,財險公司更容易被互聯(lián)網(wǎng)基因所改造。

2016年7月,國泰財險被螞蟻集團(tuán)控股后,經(jīng)營狀況實現(xiàn)了立竿見影的改善。2015年,公司保費收入6.45億元,其中車險5.33億元,占比超過80%,業(yè)務(wù)結(jié)構(gòu)與傳統(tǒng)的財險公司并無二致;盈利能力也是乏善可陳,2015年虧損1.47億元,累計虧損6.75億元。八年后的2023年,在阿里的改造下,公司各方面都有了質(zhì)的飛躍:保費收入67.29億元,是2015年的10倍;業(yè)務(wù)結(jié)構(gòu)也更加多元,健康險以14.04億元居首位,車險保費5.1億元,占比已不足10%。值得一提的是,國泰財險“其他保險”保費高達(dá)41.25億元,雖未明示其中具體包含哪些產(chǎn)品,但從阿里入股后即出現(xiàn)這一類目,且每年高速增長推測,其中應(yīng)該是互聯(lián)網(wǎng)相關(guān)的如“賬戶安全險”“支付場景保險”“電商場景保險”等產(chǎn)品。此外,公司2019年實現(xiàn)扭虧為盈,2023年盈利超過2000萬元,多年虧損的局面得到了有效遏制。

京東安聯(lián)合資后,雖不如國泰財險改善效果顯著,但也充分體現(xiàn)了大廠基因?qū)ω旊U公司的作用。入股前的2017年,安聯(lián)財險保費收入10.76億元,以責(zé)任險(3.92億元)和短期意健險(3.25億元)為主,銷售渠道主要來自經(jīng)紀(jì)渠道和員工直銷,實現(xiàn)凈利潤3027.75萬元。2023年,保費收入增至56.92億元,其中第一大險種退貨運費險就貢獻(xiàn)了12.84億元,其次為責(zé)任險和健康險。然而,盈利能力方面卻未有太多改善,2023年也僅盈利了3008.29萬元。

現(xiàn)代財險2020年引入滴滴后,雖然僅三年多,保費收入即已從1.97億元增至7.98億元,業(yè)務(wù)結(jié)構(gòu)也從以企財險為主(占比66%),轉(zhuǎn)變?yōu)橐攒囯U、責(zé)任險和短期健康險為主(分別占比26%、25%、19%)的多元化業(yè)務(wù)格局。三星財險引入騰訊的時間較短,目前尚未看到明顯轉(zhuǎn)變。

壽險公司難以體現(xiàn)互聯(lián)網(wǎng)大廠的基因

相對財險而言,由阿里、騰訊兩大巨頭發(fā)起設(shè)立、出生即帶有互聯(lián)網(wǎng)基因的信美人壽、和泰人壽,卻似乎難以體現(xiàn)與傳統(tǒng)公司的區(qū)別。如信美人壽2023年保費收入最高的5款產(chǎn)品(占比60%)是4款終身壽險和一款養(yǎng)老年金,銷售渠道以經(jīng)代、銀保為主。和泰人壽2023年保費收入最高的5款產(chǎn)品(占比80%)也是3款終身壽險(銷售渠道以中介為主),和2款兩全保險(銷售渠道以銀保為主)。從業(yè)務(wù)結(jié)構(gòu)和銷售渠道來看,兩家公司與傳統(tǒng)的中小壽險公司并無明顯差別,大廠難以從產(chǎn)品或渠道方面予以賦能,更多可能在于對IT系統(tǒng)、信息化、智能化等方面的支持。

中介(以微保、美團(tuán)為例):對股東支持需求更強(qiáng)于險企

除以上險企外,更多互聯(lián)網(wǎng)大廠入股了保險中介機(jī)構(gòu)。出于電商、社交、出行等不同條線業(yè)務(wù)劃分的考慮,阿里、騰訊和京東也成為中介牌照收割大戶,共控(參)股9家中介機(jī)構(gòu)。不同業(yè)務(wù)領(lǐng)域的互聯(lián)網(wǎng)大廠,根據(jù)其不同的流量場景,孵化出各具特色的保險轉(zhuǎn)化模式。

如百度定位于數(shù)字化和智能化,通過全功能的AI開發(fā)平臺,幫助險企搭建數(shù)字化平臺,提高數(shù)據(jù)治理能力和風(fēng)險管理水平,同時建立起廣泛的合作網(wǎng)絡(luò),提供醫(yī)療、重疾、出行等8款產(chǎn)品。

字節(jié)充分利用抖音的巨大流量和實時互動,通過短視頻、直播、內(nèi)容創(chuàng)作等形式,向潛在客戶普及保險知識,推廣車險、健康險、碎屏險、運費險等與場景密切相關(guān)的保險產(chǎn)品,提高流量轉(zhuǎn)化。

美團(tuán)則緊密圍繞其本地生活服務(wù),運用大數(shù)據(jù)、人工智能等手段,實現(xiàn)差異化定價和風(fēng)控,精準(zhǔn)推出多款針對新市民創(chuàng)業(yè)場景的保險,涵蓋店鋪財產(chǎn)損失、人身意外、食品安全責(zé)任等風(fēng)險。

360保險則依托360金融的數(shù)據(jù)分析,整合線上線下優(yōu)質(zhì)保險產(chǎn)品,通過“社群營銷與培訓(xùn)”模式,賦能線上社交保險從業(yè)者,幫助其實現(xiàn)“拉新-留存-促活-成交-復(fù)購-裂變”的社群全周期覆蓋式營銷。

險企和中介

誰是大廠“最優(yōu)選”?

保險業(yè)的車輪步入“國十條3.0”時代,投資入股保險業(yè)的門檻進(jìn)一步提升。隨著互聯(lián)網(wǎng)大廠的流量紅利不復(fù)以往洶涌,其保險布局也逐漸從感性回歸理性。投資險企,抑或投資中介,始終是一個值得探討的話題。

財險公司更適合資金雄厚的大廠投資布局

在我國,險企牌照擁有國家的信用背書,永遠(yuǎn)是非常稀缺的資源。若能成功投資入股保司,不僅說明其資金實力的雄厚,還說明其依法合規(guī)的經(jīng)營被監(jiān)管認(rèn)可。綜合考慮互聯(lián)網(wǎng)的特點,財險公司是比壽險公司更適合大廠的選擇。互聯(lián)網(wǎng)業(yè)務(wù)的高頻、實時、碎片化、價格敏感、客群年輕等特征,決定了簡單且低價的財險產(chǎn)品,而并非復(fù)雜且昂貴的壽險產(chǎn)品,更容易將流量轉(zhuǎn)化為保費,這一點從上文對保司的梳理也可得到印證。此外,投資壽險公司的資金要求更加巨大,更需要股東持續(xù)不斷地進(jìn)行資本補(bǔ)充。在業(yè)務(wù)難以得到大廠流量賦能的情況下,性價比就稍顯低下。

中介機(jī)構(gòu)更適合大廠低成本、短平快展業(yè)

被保司的投資門檻阻攔在外的大廠,紛紛轉(zhuǎn)頭保險中介機(jī)構(gòu)。與保司動輒數(shù)億、數(shù)十億的投資相比,僅需數(shù)千萬的中介牌照幾乎可以忽略不計。然而在功能上,中介早已超越了傳統(tǒng)意義,起到了更大價值。大廠旗下的中介,更像是保司的“負(fù)債端”,不僅掌握銷售渠道,還可深度圍繞自身場景設(shè)計產(chǎn)品,讓與其合作的保司徹底淪為“出單公司”,甚至不得不賠本賺吆喝。然而,中介牌照畢竟缺少了“投資端”,與完全實現(xiàn)保險布局終究還有差距,稀缺性和信用背書意義也無法與保司牌照比擬。

依靠股東并非長久之計,打鐵最終還需自身硬

大廠涉險梳理至此,為何卻唯獨沒提有代表性的眾安?實際上,在股東都有了自己控制的牌照后,眾安也早已不再是設(shè)立之初必須依靠股東資源才能展業(yè)的險企。經(jīng)過十年的發(fā)展,眾安已擁有健康生態(tài)、數(shù)字生活、消費金融和車險四大保險生態(tài)領(lǐng)域,通過推出爆款產(chǎn)品和良好的服務(wù),也孵化了屬于自身的流量池。因此,眾安的保費結(jié)構(gòu)也比較多元,在2023年275億元的保費收入中,健康險(占比38%)為第一大險種,其他險種(主要為退貨運費險,占比28.6%)位居第二。

在競爭無比激烈的大廠生態(tài)中,股東資源永遠(yuǎn)是稀缺的,“賽馬機(jī)制”則是決定哪方能夠最終獲得股東支持的關(guān)鍵。對于險企或中介機(jī)構(gòu)來說,能引入大廠的戰(zhàn)略投資,甚至被大廠收于麾下,僅僅是萬里長征走出第一步。保險業(yè)務(wù)只有能夠給予股東反向賦能,才是大廠旗下保司或中介走向長遠(yuǎn)發(fā)展的必由之路。

閱讀排行榜

-

1

新能源車企“內(nèi)卷”:蛇年花式促銷,“保險補(bǔ)貼”攬客!

-

2

周評|DeepSeek風(fēng)暴下的金融業(yè):打敗你的不是AI,而是會使用AI的人

-

3

內(nèi)地、香港狠查:“洗黑錢”專盯“高傭金”保險產(chǎn)品下手!

-

4

DeepSeek風(fēng)起,保險正在如何“跑步上車”?

-

5

銀保“開年”:誰家歡喜,誰家憂?

-

6

車險承保盈利182億!36家承保虧損,中小險企如何夾縫求生?

-

7

玖亓周評|險資買黃金,有所為、有所不為!

-

8

新年首張罰單:三家金融機(jī)構(gòu)均被罰超千萬,兩家險企“中彩”

-

9

10家險企“打頭陣”!拿到投資黃金“入場券”,意味著什么?

-

10

2024非上市人身險企大賺247億!17家何以虧損“拖后腿”?

推薦閱讀

-

1

華泰人壽高管變陣!友邦三員大將轉(zhuǎn)會鄭少瑋擬任總經(jīng)理即將赴任業(yè)內(nèi)預(yù)計華泰個險開啟“友邦化”

-

2

金融監(jiān)管總局開年八大任務(wù):報行合一、新能源車險、利差損一個都不能少

-

3

53歲楊明剛已任中國太平黨委委員,有望出任副總經(jīng)理

-

4

非上市險企去年業(yè)績盤點:保險業(yè)務(wù)收入現(xiàn)正增長產(chǎn)壽險業(yè)績分化

-

5

春節(jié)前夕保險高管頻繁變陣

-

6

金融監(jiān)管總局印發(fā)通知要求全力做好防汛救災(zāi)保險賠付及預(yù)賠工作

-

7

31人死亡!銀川燒烤店爆炸事故已排查部分承保情況,預(yù)估保險賠付超1400萬元

-

8

中國銀保監(jiān)會發(fā)布《關(guān)于開展人壽保險與長期護(hù)理保險責(zé)任轉(zhuǎn)換業(yè)務(wù)試點的通知》

-

9

2024年新能源商業(yè)車險保費首次突破千億元

-

10

連交十年保險卻被拒賠?瑞眾保險回應(yīng):系未及時繳納保費所致目前已妥善解決