華匯人壽高管薪酬超全年保費,起底償付能力不達標(biāo)的四家險企:方正人壽曾低至負(fù)數(shù);三峽人壽連虧六年,合眾人壽久居C級…

- 2024年08月09日

- 18:37

- 來源:

- 作者:空流霜

作者:空流霜

編輯:顧檸

來源:險企高參

截至8月6日,已有62家非上市人身險公司披露了償付能力報告。《險企高參》了解到,其中有4家險企風(fēng)險綜合評級不達標(biāo)。北大方正人壽、三峽人壽的風(fēng)險綜合評級為D,合眾人壽、華匯人壽的風(fēng)險綜合評級為C。不過這四家險企的核心、綜合償付能力充足率均在監(jiān)管紅線以上。

需要指出,風(fēng)險綜合評級不僅僅只取決于償付能力是否達標(biāo),還與其他風(fēng)險因素相關(guān)。

根據(jù)《保險公司償付能力管理規(guī)定》第二十七條,對于核心償付能力充足率和綜合償付能力充足率達標(biāo),但操作風(fēng)險、戰(zhàn)略風(fēng)險、聲譽風(fēng)險、流動性風(fēng)險中某一類或某幾類風(fēng)險較大或嚴(yán)重的C、D類保險公司,國家金融監(jiān)管總局及其派出機構(gòu)應(yīng)根據(jù)風(fēng)險成因和風(fēng)險程度,采取針對性的監(jiān)管措施。

總得來看,這四家機構(gòu)幾乎都面臨相同的問題——經(jīng)營不善導(dǎo)致信用減值、凈利潤虧損,或是不良資產(chǎn)規(guī)模大……

北大方正人壽

償付能力曾低至-2.85% 今年累計虧損超5.8億

北大方正人壽的“寒冬”還要追溯到2022年。

北大方正人壽2022年四季度償付能力報告披露,由于投資于原方正集團下屬企業(yè)的信托計劃計提減值,導(dǎo)致償付能力充足率不足。當(dāng)季償付能力報告顯示,該司核心、綜合償付能力充足率分別為32.89%、65.78%,較上一季度分別下降42.51、66.65個百分點。

圖源:北大方正人壽2022第四季度償付能力報告

與償付能力聯(lián)系緊密的核心資本也幾乎腰斬,當(dāng)季核心一級資本為6.6億元,而上一季度為15.32億元。緊接著,風(fēng)險評級也“跨檔下調(diào)”。2022年第四季度風(fēng)險評級由B級降至D級。

此后,北大方正人壽的核心、綜合償付能力不斷惡化。截至2023年第三季度,其核心、綜合償付能力已低至負(fù)值,均為-2.85%。與此同時,北大方正人壽也表示,公司正在積極協(xié)調(diào)三方股東,推動增資事宜,預(yù)計四季度末增資后綜合償付能力充足率將高于120%。

圖源:北大方正人壽2023第三季度償付能力報告

兵貴神速,北大方正人壽僅用時一年便完成了股權(quán)變更、股東增資等重大事宜。2023年2月17日,原中國銀保監(jiān)會發(fā)布《關(guān)于北大方正集團財務(wù)有限公司破產(chǎn)的批復(fù)》,北大方正集團財務(wù)有限公司進入破產(chǎn)程序,隨后,2月23日,北大方正人壽原大股東北大方正集團有限公司將所持有的北大方正人壽51%的股權(quán)轉(zhuǎn)讓給新方正控股發(fā)展有限責(zé)任公司,成為第一大股東。而新方正控股發(fā)展有限責(zé)任公司的大股東為中國平安。從此,北大方正人壽進入“平安時代”。

現(xiàn)北大方正人壽股權(quán)結(jié)構(gòu)

2023年底,國家金融監(jiān)督管理總局上海監(jiān)管局,批準(zhǔn)北大方正人壽保險有限公司注冊資本從28.8億元增加至45.8億元,增資17億元。增資后,原有股東及出資比例保持不變。2023年第四季度償付能力報告顯示,償付能力充足率均已達標(biāo),核心、綜合償付能力分別為,88.05%、142.64%。

但現(xiàn)如今,半年已過,其經(jīng)營狀況卻難言順利,陣痛猶在。2024年第二季度償付能力報告顯示,北大方正人壽當(dāng)季凈利潤為-3億,上半年累計虧損超5.8億;本季度凈資產(chǎn)收益率-26.01%,累計凈資產(chǎn)收益率為-48.96%。與此同時,償付能力也在不斷下降,2024年第一季、第二季度核心償付能力分別為75.89%、71.74%;2024年第一季、第二季度綜合償付能力分別為125.41%、124.72%

三峽人壽

成立六年未能盈利 累計虧損約7.5億元

再看首家在重慶設(shè)立總部的中資壽險公司,三峽人壽,作為重慶土生土長的金融機構(gòu),該司成立六年至今仍未實現(xiàn)盈利,且風(fēng)險評級也接連被下調(diào)。

2022年第一季度,三峽人壽風(fēng)險綜合評級結(jié)果首次為C,2023年第一季度風(fēng)險綜合評級結(jié)果再降為D。三峽人壽當(dāng)時表示,公司目前面臨的主要風(fēng)險是償付能力承壓以及相關(guān)的戰(zhàn)略和可資本化等風(fēng)險。

圖源:三峽人壽2022第二季度償付能力報告

圖源:三峽人壽2023第一季度償付能力報告

于此同時,三峽人壽核心、綜合償付能力同步下降。2022年第一季,核心、綜合償付能力充足率分別為104.35%、122.78%。而到了2023年第三季度,核心、綜合償付能力充足率分別降至67.56%、60.71%。其綜合償付能力充足率已跌到監(jiān)管紅線之下。此外,三峽人壽的最低資本也由2022年第一季度的3.72億元逐步降至2023年第三季度的3.49億元。

而風(fēng)險評級、償付能力充足率等指標(biāo)的降低,其原因與其業(yè)績脫不開關(guān)系。成立于2017年12月的三峽人壽,已經(jīng)度過了六個春秋。而這六年,皆在虧損。據(jù)歷年償付能力報告顯示,從2018年至2023年,該公司凈利潤連續(xù)六年為負(fù),分別為-0.58億元、-1.19億元、-1.05億元、-0.65億元、-1.1億元和-1.97億元,六年累計虧損約6.5億元。

三峽人壽與北大方正人壽一樣,仍需“外力”增添活力。2023年12月29日,國家金融監(jiān)督管理總局重慶監(jiān)管局同意三峽人壽注冊資本從10億元增加至15.37億元。三峽人壽大股東重慶渝富資本運營集團有限公司和重慶高科集團有限公司均認(rèn)購約2.69億元。增資后,核心、綜合償付能力均有較大提升。2023年第四季度償付能力報告顯示,核心償付能力充足率為171.42%、綜合償付能力充足率為204.03%。

三峽人壽增資后股權(quán)結(jié)構(gòu)

但是增資后業(yè)績?nèi)晕锤纳啤=刂?024年第二季度,三峽人壽今年累計虧損超1億。面對業(yè)績的持續(xù)下滑,已有部分股東轉(zhuǎn)讓股權(quán)。

圖源:三峽人壽2024年第二季償付能力報告

今年6月18日,三峽人壽發(fā)布公告稱,股東重慶迪馬工業(yè)有限責(zé)任公司將所持三峽人壽的1.5億股股份(持股比例9.76%)轉(zhuǎn)讓給重慶高速公路投資控股有限公司。作為重慶高速公路集團旗下的全資子公司,其背后為重慶國資委。截至目前,三峽人壽的國有股已經(jīng)占到83.75%。

現(xiàn)三峽人壽股權(quán)結(jié)構(gòu)

回顧這六年的經(jīng)營,三峽人壽馬上就要步入“七平八盈”的定律。其業(yè)績能否回暖仍是未知數(shù)……

合眾人壽?

連續(xù)15個季度被評為C級

曾有超22億的不良投資資產(chǎn)

自2020年四季度起,合眾人壽風(fēng)險評級已連續(xù)15個季度被評為C級,是四家機構(gòu)中償付能力“不達標(biāo)”時間最長的。

自2020年第四季度分類監(jiān)管評價結(jié)果為C類,合眾人壽表示,主要原因為公司操作風(fēng)險項下得分較低所致。根據(jù)《銀行保險機構(gòu)操作風(fēng)險管理辦法》第二條的定義,操作風(fēng)險是指由于內(nèi)部程序、員工、信息科技系統(tǒng)存在問題以及外部事件造成損失的風(fēng)險,包括法律風(fēng)險,但不包括戰(zhàn)略風(fēng)險和聲譽風(fēng)險。

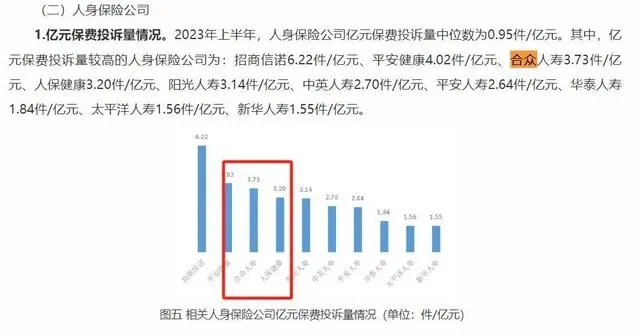

2024年至今,合眾人壽及其分支機構(gòu)屢吃罰單,被監(jiān)管部門處罰金額總計超100萬元。而在之前,僅僅2023年上半年就屢遭投訴。根據(jù)國家金管總局湖南監(jiān)管局發(fā)布的2023年上半年轄內(nèi)保險消費投訴情況通報,人身保險公司億元保費投訴量中位數(shù)約0.95件/億元,而合眾人壽高達3.73件/億元,排名前三。

圖源:網(wǎng)絡(luò)

而且,合眾人壽的部分產(chǎn)品退保率也處于較高水平。2024年第二季度償付能力報告顯示,退保率居前三的產(chǎn)品退保率分別為61.48%、39.3%、25.24%。

圖源:合眾人壽2024年第二季償付能力報告

此前,合眾人壽在投資端也面臨風(fēng)險隱患,?尤其是不動產(chǎn)投資和涉及地產(chǎn)的信托計劃規(guī)模較大,?2021年以來逾期規(guī)模有所增加。?據(jù)不完全統(tǒng)計,截至2021年6月末,?合眾人壽不良投資的資產(chǎn)投資規(guī)模為22.3億元,?減值計提規(guī)模4.64億元,?另有2筆利息逾期的信托計劃本息合計37.75億元。

而在凈利潤表現(xiàn)上,不知是否與投資端有關(guān),2021年,合眾人壽經(jīng)歷了由盈轉(zhuǎn)虧的轉(zhuǎn)折點,凈虧損達到5.24億元。2022年進一步加劇,年度虧損額增至20.2億元。2023年的虧損額有所收窄,虧損為11.9億元。截至目前,2024年第二季度,凈利潤已由虧轉(zhuǎn)盈,為2.1億元。

華匯人壽

10年未披露年報

高管薪酬卻高于保費收入?

華匯人壽自2022年第一季起,風(fēng)險評級便持續(xù)為“C”。而對于下調(diào)評級的原因,該司雖未明確公告解釋原因,但該司經(jīng)營狀況顯然難言樂觀:不僅多年未披露相關(guān)信息,還面臨股東股權(quán)糾紛等問題。

2013年6月,華匯人壽由于股權(quán)糾紛及其導(dǎo)致的公司治理問題,被原中國保監(jiān)會出具監(jiān)管函。按照監(jiān)管函要求,華匯人壽正在開展公司治理整改工作,但截止2024年第二季度,公司對實際控制人事項尚無法報告。

受此影響,華匯人壽自2013年起,年度信息披露報告就已暫緩披露至今。

圖源:華匯人壽公告

與此同時,華匯人壽業(yè)務(wù)也處于停滯狀態(tài)。《險企高參》查閱其官網(wǎng)產(chǎn)品中心,發(fā)現(xiàn)該頁面為空。

圖源:華匯人壽官網(wǎng)

但據(jù)中國保險業(yè)協(xié)會人身保險產(chǎn)品信息庫顯示,華匯人壽仍有一款人壽保險在銷售。

圖源:中國保險業(yè)協(xié)會人身保險產(chǎn)品信息庫

由于業(yè)務(wù)停滯,產(chǎn)品停售,華匯人壽的保險業(yè)務(wù)收入基本逐年下降,2016年至2024年第二季度,保險業(yè)務(wù)收入分別為8.9億元、2.33億元、1997萬元、1216萬元、981.5萬元、596萬元、424萬元、118萬元。從業(yè)務(wù)規(guī)模指標(biāo)來看,華匯人壽保險業(yè)務(wù)收入主要來自于續(xù)期簽單保費,全年并無新單期交簽單保費。

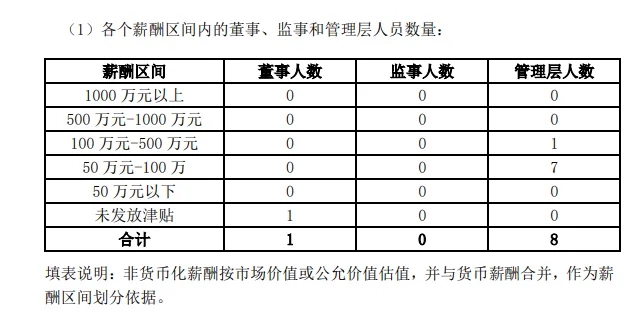

雖然,股權(quán)糾紛尚未結(jié)束,保險業(yè)務(wù)收入逐年下降,但是高管薪資卻不受影響。據(jù)2023年第四季度償付能力報告顯示,2023年,薪資最多的一名高管年薪294萬,還有7名高管的年薪在50-100萬之間,即使按照最低的50萬計算,這7名高管合計年薪也有350萬。合計高達644萬元,甚至超過當(dāng)年的保險業(yè)務(wù)收入。

圖源:華匯人壽2023年第四季償付能力報告

華匯人壽面對諸多問題纏身,對比之下,虧損都顯得不那么重要了。2018年至2024年第二季度分別凈虧損7138.43萬元、5825萬元、1486萬元、7085.6萬元、6556萬元、6555.92萬元。

閱讀排行榜

-

1

前三季度巨虧7.5億!友邦系老將加盟,華泰人壽能否重振“小而美”風(fēng)采?

-

2

共攬2.55萬億!揭秘八大上市保司十月保費江湖:人身險單月7家負(fù)增長,國華人壽前十月降幅12%;平安財增速領(lǐng)跑老三家

-

3

平安銀行原高管跳槽“失敗”跨界保險!?53歲蔡新發(fā)任友邦保險集團首席創(chuàng)新官、創(chuàng)新辦負(fù)責(zé)人,直接向李源祥匯報…

-

4

“天價外腦”出走?!9000萬年薪李源祥宣布辭任友邦人壽董事長,陳榮聲代行職責(zé);前三季度凈利增盈15%,分支機構(gòu)擴張加速…

-

5

年內(nèi)又雙叒叕舉牌!險資為何頻頻看好交通股?|七日談

-

6

中融人壽“準(zhǔn)85”后副總經(jīng)理陳堃被爆失聯(lián)!曾任恒大人壽投資管理中心總經(jīng)理,去年“老領(lǐng)導(dǎo)”朱加麟被調(diào)查…

-

7

注冊資本增至73.6億,2600億中信保誠人壽“再出發(fā)”:增資25億元,單季度扭虧為盈;農(nóng)行系總經(jīng)理常戈發(fā)聲…

-

8

85家財險江湖三季度業(yè)績風(fēng)云榜:眾安在線保費超太平、凈利逆襲榜七;永誠財險受臺風(fēng)重創(chuàng)、虧2.4億黯然登榜

-

9

重磅!這家險企總精算師任上被帶走,與“落馬”恒大人壽原董事長“頗有交集”;虧損4億,三季度投資收益率降至1%,中英人壽怎么了?

-

10

“老七家”高調(diào)入局,百萬級代理人隊伍再造誰是“卷王”?!壽險轉(zhuǎn)型下半場哨聲吹響…

推薦閱讀

-

1

華泰人壽高管變陣!友邦三員大將轉(zhuǎn)會鄭少瑋擬任總經(jīng)理即將赴任業(yè)內(nèi)預(yù)計華泰個險開啟“友邦化”

-

2

金融監(jiān)管總局開年八大任務(wù):報行合一、新能源車險、利差損一個都不能少

-

3

53歲楊明剛已任中國太平黨委委員,有望出任副總經(jīng)理

-

4

非上市險企去年業(yè)績盤點:保險業(yè)務(wù)收入現(xiàn)正增長產(chǎn)壽險業(yè)績分化

-

5

春節(jié)前夕保險高管頻繁變陣

-

6

金融監(jiān)管總局印發(fā)通知要求全力做好防汛救災(zāi)保險賠付及預(yù)賠工作

-

7

31人死亡!銀川燒烤店爆炸事故已排查部分承保情況,預(yù)估保險賠付超1400萬元

-

8

中國銀保監(jiān)會發(fā)布《關(guān)于開展人壽保險與長期護理保險責(zé)任轉(zhuǎn)換業(yè)務(wù)試點的通知》

-

9

董事長變更后,中國人壽新添80后女總助

-

10

國內(nèi)首家批發(fā)保險經(jīng)紀(jì)公司來了,保險中介未來將走向何方?