十年之變,險(xiǎn)資風(fēng)險(xiǎn)分類擬貼新標(biāo)簽:直面低利率,預(yù)防高風(fēng)險(xiǎn)!

- 2024年08月08日

- 16:36

- 來(lái)源:

- 作者: 新時(shí)代保險(xiǎn)研究院

資產(chǎn)管理是金融機(jī)構(gòu)“安身立命”的根本。從險(xiǎn)企來(lái)看,為了專業(yè)化管理資產(chǎn),從內(nèi)設(shè)資管部門到陸續(xù)成立資管公司,這都成為尋求更高更穩(wěn)健投資回報(bào)的必然選擇。就在7月底,中華聯(lián)合保險(xiǎn)資產(chǎn)完成申報(bào)登記,我國(guó)保險(xiǎn)資管公司或?qū)⒃鲋?6家。

投資收益的對(duì)立面就是投資風(fēng)險(xiǎn)。一旦資產(chǎn)管理爆發(fā)風(fēng)險(xiǎn),對(duì)于機(jī)構(gòu)、行業(yè)甚至市場(chǎng)都將是致命一擊。日前,金融監(jiān)管總局披露《保險(xiǎn)資產(chǎn)風(fēng)險(xiǎn)分類辦法(征求意見(jiàn)稿)》,以期對(duì)險(xiǎn)資風(fēng)險(xiǎn)進(jìn)行更合理分類,有效實(shí)施監(jiān)管,并防范各類資金運(yùn)用風(fēng)險(xiǎn)。

環(huán)境之變

說(shuō)起保險(xiǎn)資產(chǎn)風(fēng)險(xiǎn)分類,還需要追溯到十年前。

2014年,原保監(jiān)會(huì)發(fā)布《保險(xiǎn)資產(chǎn)風(fēng)險(xiǎn)五級(jí)分類指引》,試行保險(xiǎn)資產(chǎn)風(fēng)險(xiǎn)五級(jí)分類機(jī)制,包括正常類、關(guān)注類、次級(jí)類、可疑類、損失類。

近年來(lái),隨著保險(xiǎn)資金投資范圍不斷拓寬,投資結(jié)構(gòu)更加復(fù)雜,現(xiàn)行規(guī)則在實(shí)踐中暴露出監(jiān)管約束力不足、資產(chǎn)分類范圍和分類標(biāo)準(zhǔn)有待完善、第三方監(jiān)督機(jī)制欠缺等問(wèn)題,無(wú)法滿足險(xiǎn)企風(fēng)險(xiǎn)管理和監(jiān)管需要,亟需修訂完善。

和十年前相比,中國(guó)經(jīng)濟(jì)所處內(nèi)外部環(huán)境發(fā)生翻天覆地的變化。根據(jù)2014年國(guó)民經(jīng)濟(jì)和社會(huì)發(fā)展統(tǒng)計(jì)公報(bào),初步核算,2014年中國(guó)國(guó)內(nèi)生產(chǎn)總值比上年增長(zhǎng)7.4%。而當(dāng)下,中國(guó)經(jīng)濟(jì)還在企穩(wěn)回升,2024年GDP增長(zhǎng)目標(biāo)設(shè)置在5%左右。

《意見(jiàn)稿》在總則中明確提到,制定本辦法的主要原因是為了“準(zhǔn)確評(píng)估投資風(fēng)險(xiǎn),真實(shí)反映資產(chǎn)質(zhì)量”,而在2014年的指引中表述為“提高保險(xiǎn)資金使用效率,提升資產(chǎn)質(zhì)量”。

《意見(jiàn)稿》是在新的宏觀現(xiàn)狀和投資環(huán)境下應(yīng)運(yùn)而生。為何投資風(fēng)險(xiǎn)被監(jiān)管關(guān)注?這要從險(xiǎn)企當(dāng)前面臨的投資環(huán)境說(shuō)起。

從負(fù)債端來(lái)看,近年來(lái),金融業(yè)持續(xù)加大對(duì)實(shí)體經(jīng)濟(jì)的支持力度,人民銀行引導(dǎo)貸款利率逐步下行。低利率環(huán)境下,險(xiǎn)企的盈利空間受到一定限制,對(duì)資產(chǎn)不良的整體容忍度下降,全面強(qiáng)化風(fēng)險(xiǎn)管理是確保險(xiǎn)企穩(wěn)健運(yùn)營(yíng)的重中之重。

從資產(chǎn)端來(lái)看,無(wú)論是財(cái)產(chǎn)險(xiǎn)公司還是人身險(xiǎn)公司,以債券、銀行存款為代表的固收類資產(chǎn)占大頭。

金融監(jiān)管總局公布的保險(xiǎn)業(yè)資金運(yùn)用數(shù)據(jù)顯示,截至2024年一季度末,保險(xiǎn)公司資金運(yùn)用余額為29.94萬(wàn)億元,同比增長(zhǎng)10.98%。其中,財(cái)產(chǎn)險(xiǎn)公司資金運(yùn)用余額為2.03萬(wàn)億元,其中債券38.20%,銀行存款17.75%,證券投資基金8.76%,長(zhǎng)期股權(quán)投資6.51%,股票6.36%;人身險(xiǎn)公司的資金運(yùn)用余額為26.87萬(wàn)億元,其中債券46.82%,銀行存款9.52%,長(zhǎng)期股權(quán)投資8.35%,股票6.78%,證券投資基金5.48%。

而近年來(lái),10年期國(guó)債收益率持續(xù)下降,將整體資產(chǎn)定價(jià)水平拉低。險(xiǎn)企作為國(guó)債及國(guó)債產(chǎn)品主要投資者之一,面對(duì)國(guó)債收益率下行,需要應(yīng)對(duì)險(xiǎn)企投資收益下降的難題。同時(shí),化解房地產(chǎn)和地方債風(fēng)險(xiǎn)被頻頻提及,兩者作為高收益發(fā)行主體的融資需求大幅下降。此外,A股、H股市場(chǎng)波動(dòng)較大,也拖累險(xiǎn)資投資組合表現(xiàn)。近日,全球性股市暴跌,國(guó)內(nèi)資本市場(chǎng)也未能幸免。

從2019年至2023年,保險(xiǎn)公司的總投資收益率波動(dòng)下行,預(yù)定利率在今年以前還在“3”時(shí)代,保險(xiǎn)行業(yè)“利差損”風(fēng)險(xiǎn)隱憂漸起。

他山之石

險(xiǎn)資的投資領(lǐng)域相對(duì)廣泛,包括固收類、權(quán)益類、不動(dòng)產(chǎn)類資產(chǎn)以及各類金融產(chǎn)品。

相比商業(yè)銀行,國(guó)際監(jiān)管規(guī)則對(duì)資產(chǎn)風(fēng)險(xiǎn)分類及結(jié)果運(yùn)用規(guī)定比較明確,但對(duì)保險(xiǎn)資產(chǎn)風(fēng)險(xiǎn)分類尚缺乏通行的規(guī)則。因此,《意見(jiàn)稿》借鑒商業(yè)銀行監(jiān)管實(shí)踐經(jīng)驗(yàn),對(duì)固收類資產(chǎn)風(fēng)險(xiǎn)分類實(shí)行五分類法,即正常類、關(guān)注類、次級(jí)類、可疑類、損失類,同時(shí)對(duì)股權(quán)類和不動(dòng)產(chǎn)類資產(chǎn)實(shí)行三分類法,即正常類、風(fēng)險(xiǎn)類、損失類,對(duì)金融產(chǎn)品風(fēng)險(xiǎn)分類提出了穿透要求。

《意見(jiàn)稿》明確要求保險(xiǎn)公司重點(diǎn)關(guān)注不良資產(chǎn)或風(fēng)險(xiǎn)資產(chǎn)、頻繁下調(diào)分類的資產(chǎn),以及公允價(jià)值長(zhǎng)期低于賬面價(jià)值的長(zhǎng)期股權(quán)投資等資產(chǎn),動(dòng)態(tài)監(jiān)測(cè)風(fēng)險(xiǎn)變動(dòng)趨勢(shì),深入分析風(fēng)險(xiǎn)成因,充分計(jì)提資產(chǎn)減值準(zhǔn)備,及時(shí)采取風(fēng)險(xiǎn)防范及處置措施。

在實(shí)踐中,多數(shù)保險(xiǎn)公司將資產(chǎn)分類情況納入公司績(jī)效考核。同時(shí),監(jiān)管定期監(jiān)測(cè)固收類資產(chǎn)不良率、風(fēng)險(xiǎn)資產(chǎn)占比、損失資產(chǎn)占比等指標(biāo),有針對(duì)性地開(kāi)展風(fēng)險(xiǎn)提示、進(jìn)行早期干預(yù),并逐步將風(fēng)險(xiǎn)分類結(jié)果納入機(jī)構(gòu)分類監(jiān)管以及非現(xiàn)場(chǎng)監(jiān)管等,提升監(jiān)管制度協(xié)同性。

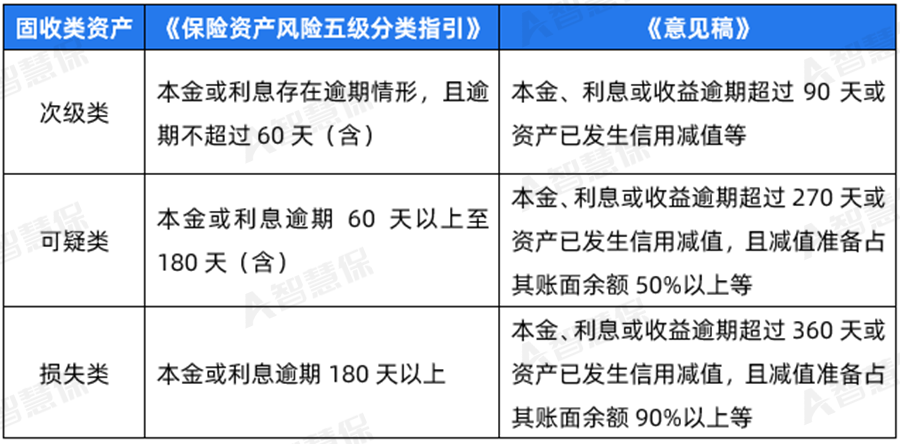

《意見(jiàn)稿》完善固收類資產(chǎn)、權(quán)益類資產(chǎn)、不動(dòng)產(chǎn)類資產(chǎn)風(fēng)險(xiǎn)分類標(biāo)準(zhǔn)。對(duì)固收類資產(chǎn)進(jìn)行分類時(shí),資產(chǎn)及收益的逾期天數(shù)是重要指標(biāo)。2014年版《保險(xiǎn)資產(chǎn)風(fēng)險(xiǎn)五級(jí)分類指引》規(guī)定,本金或利息存在逾期情形,且逾期不超過(guò)60天(含)的,相應(yīng)資產(chǎn)劃分為次級(jí)類;本金或利息逾期60天以上至180天(含)的,相應(yīng)資產(chǎn)劃分為可疑類;本金或利息逾期180天以上的,相應(yīng)資產(chǎn)劃分為損失類。次級(jí)類預(yù)計(jì)損失率在30%以內(nèi),可疑類預(yù)計(jì)損失率在30%(含)—80%之間,損失類預(yù)計(jì)損失率在80%(含)以上。

在《意見(jiàn)稿》中,本金、利息或收益逾期超過(guò)90天或資產(chǎn)已發(fā)生信用減值等可歸為次級(jí)類,本金、利息或收益逾期超過(guò)270天或資產(chǎn)已發(fā)生信用減值,且減值準(zhǔn)備占其賬面余額50%以上等可歸為可疑類;本金、利息或收益逾期超過(guò)360天或資產(chǎn)已發(fā)生信用減值,且減值準(zhǔn)備占其賬面余額90%以上等可歸為損失類。次級(jí)類產(chǎn)品預(yù)計(jì)損失率連續(xù)12個(gè)月大于零,可疑類產(chǎn)品存在較大損失風(fēng)險(xiǎn),預(yù)計(jì)損失率在50%以上,損失類產(chǎn)品將全部損失或只能收回極少部分,預(yù)計(jì)損失率在90%以上。

在權(quán)益類、不動(dòng)產(chǎn)類資產(chǎn)方面,明確定性和定量標(biāo)準(zhǔn),要求穿透識(shí)別被投資企業(yè)或不動(dòng)產(chǎn)項(xiàng)目相關(guān)主體的風(fēng)險(xiǎn)狀況,根據(jù)底層資產(chǎn)出現(xiàn)風(fēng)險(xiǎn)情形占比以及預(yù)計(jì)損失率指標(biāo)來(lái)判斷資產(chǎn)分類檔次。

同時(shí),《意見(jiàn)稿》還完善組織實(shí)施管理,優(yōu)化了風(fēng)險(xiǎn)分類的“初分、復(fù)核、審批”三級(jí)工作機(jī)制,明確了董事會(huì)、高級(jí)管理層和相關(guān)職能部門的工作職責(zé);增加外部約束。新增審計(jì)條款,要求保險(xiǎn)公司進(jìn)行內(nèi)外部審計(jì),壓實(shí)會(huì)計(jì)師事務(wù)所的審計(jì)責(zé)任。

險(xiǎn)企董事會(huì)擔(dān)責(zé)

現(xiàn)階段,保險(xiǎn)公司委托保險(xiǎn)資產(chǎn)管理公司投資是保險(xiǎn)資金運(yùn)用的主要模式。

早些年,保險(xiǎn)公司在內(nèi)部設(shè)置保險(xiǎn)資管部門管理資產(chǎn),一直到2003年人保公司成立行業(yè)首家保險(xiǎn)資產(chǎn)管理公司。從行業(yè)整體來(lái)看,保險(xiǎn)資管公司作為保險(xiǎn)資金的核心管理人,已經(jīng)成為我國(guó)金融市場(chǎng)的重要參與者,保險(xiǎn)資管公司隊(duì)伍也在持續(xù)擴(kuò)容。

根據(jù)《保險(xiǎn)資金委托投資管理辦法》(銀保監(jiān)規(guī)〔2022〕9號(hào)),保險(xiǎn)資產(chǎn)管理公司應(yīng)當(dāng)獨(dú)立進(jìn)行風(fēng)險(xiǎn)評(píng)估并履行完整的投資決策流程,對(duì)投資標(biāo)的和投資時(shí)機(jī)選擇以及投后管理等實(shí)施主動(dòng)管理,對(duì)投資運(yùn)作承擔(dān)合規(guī)管理責(zé)任。因此,保險(xiǎn)資產(chǎn)管理公司應(yīng)當(dāng)對(duì)受托資產(chǎn)進(jìn)行風(fēng)險(xiǎn)分類并承擔(dān)合規(guī)責(zé)任。

金融監(jiān)管總局相關(guān)負(fù)責(zé)人就《意見(jiàn)稿》答記者問(wèn)時(shí),對(duì)“如何考慮保險(xiǎn)公司和保險(xiǎn)資管公司在資產(chǎn)風(fēng)險(xiǎn)分類工作中的職責(zé)劃分”問(wèn)題進(jìn)行了回應(yīng):

“保險(xiǎn)公司應(yīng)加強(qiáng)對(duì)資產(chǎn)風(fēng)險(xiǎn)分類工作的協(xié)調(diào),確保資產(chǎn)分類的全面性,監(jiān)測(cè)并督促不良資產(chǎn)和風(fēng)險(xiǎn)資產(chǎn)的處置工作,與保險(xiǎn)資產(chǎn)管理公司及時(shí)進(jìn)行信息交換,對(duì)分類結(jié)果存在分歧的,要及時(shí)與保險(xiǎn)資產(chǎn)管理公司進(jìn)行溝通并留底備查,整體資產(chǎn)風(fēng)險(xiǎn)分類結(jié)果需經(jīng)過(guò)保險(xiǎn)公司董事會(huì)或其授權(quán)機(jī)構(gòu)審批,對(duì)資產(chǎn)風(fēng)險(xiǎn)分類整體工作承擔(dān)最終責(zé)任。”

值得一提的是,目前仍有險(xiǎn)企在發(fā)力“落子”資產(chǎn)管理公司。近日,國(guó)家市場(chǎng)監(jiān)管總局發(fā)布的信息顯示,中華聯(lián)合保險(xiǎn)資產(chǎn)管理股份有限公司已完成名稱的申報(bào)登記,這意味著我國(guó)或?qū)⒃偬硪患冶kU(xiǎn)資管公司。

保險(xiǎn)資管公司可以使險(xiǎn)資運(yùn)用更具專業(yè)性,從而提升盈利水平。據(jù)媒體報(bào)道,從已披露2023年年報(bào)的34家保險(xiǎn)資管機(jī)構(gòu)來(lái)看,當(dāng)年有32家盈利,合計(jì)凈利潤(rùn)為155.99億元。

總體來(lái)說(shuō),經(jīng)濟(jì)環(huán)境在發(fā)生變化,風(fēng)險(xiǎn)防范也需要與時(shí)俱進(jìn),這是《意見(jiàn)稿》出臺(tái)的大背景。在利率持續(xù)下行的過(guò)程中,險(xiǎn)企資產(chǎn)與負(fù)債兩端面臨新壓力,為了降低行業(yè)“利差損”風(fēng)險(xiǎn),險(xiǎn)資在發(fā)力資產(chǎn)端時(shí),需要加強(qiáng)對(duì)資產(chǎn)的“投前、投中、投后”全流程監(jiān)管,對(duì)不同類型的資產(chǎn)則需要“差異化”監(jiān)管,避免造成資產(chǎn)損失和金融系統(tǒng)性風(fēng)險(xiǎn)。

閱讀排行榜

-

1

新能源車企“內(nèi)卷”:蛇年花式促銷,“保險(xiǎn)補(bǔ)貼”攬客!

-

2

周評(píng)|DeepSeek風(fēng)暴下的金融業(yè):打敗你的不是AI,而是會(huì)使用AI的人

-

3

內(nèi)地、香港狠查:“洗黑錢”專盯“高傭金”保險(xiǎn)產(chǎn)品下手!

-

4

DeepSeek風(fēng)起,保險(xiǎn)正在如何“跑步上車”?

-

5

銀保“開(kāi)年”:誰(shuí)家歡喜,誰(shuí)家憂?

-

6

車險(xiǎn)承保盈利182億!36家承保虧損,中小險(xiǎn)企如何夾縫求生?

-

7

玖亓周評(píng)|險(xiǎn)資買黃金,有所為、有所不為!

-

8

新年首張罰單:三家金融機(jī)構(gòu)均被罰超千萬(wàn),兩家險(xiǎn)企“中彩”

-

9

10家險(xiǎn)企“打頭陣”!拿到投資黃金“入場(chǎng)券”,意味著什么?

-

10

2024非上市人身險(xiǎn)企大賺247億!17家何以虧損“拖后腿”?

推薦閱讀

-

1

華泰人壽高管變陣!友邦三員大將轉(zhuǎn)會(huì)鄭少瑋擬任總經(jīng)理即將赴任業(yè)內(nèi)預(yù)計(jì)華泰個(gè)險(xiǎn)開(kāi)啟“友邦化”

-

2

金融監(jiān)管總局開(kāi)年八大任務(wù):報(bào)行合一、新能源車險(xiǎn)、利差損一個(gè)都不能少

-

3

53歲楊明剛已任中國(guó)太平黨委委員,有望出任副總經(jīng)理

-

4

非上市險(xiǎn)企去年業(yè)績(jī)盤點(diǎn):保險(xiǎn)業(yè)務(wù)收入現(xiàn)正增長(zhǎng)產(chǎn)壽險(xiǎn)業(yè)績(jī)分化

-

5

春節(jié)前夕保險(xiǎn)高管頻繁變陣

-

6

金融監(jiān)管總局印發(fā)通知要求全力做好防汛救災(zāi)保險(xiǎn)賠付及預(yù)賠工作

-

7

31人死亡!銀川燒烤店爆炸事故已排查部分承保情況,預(yù)估保險(xiǎn)賠付超1400萬(wàn)元

-

8

中國(guó)銀保監(jiān)會(huì)發(fā)布《關(guān)于開(kāi)展人壽保險(xiǎn)與長(zhǎng)期護(hù)理保險(xiǎn)責(zé)任轉(zhuǎn)換業(yè)務(wù)試點(diǎn)的通知》

-

9

2024年新能源商業(yè)車險(xiǎn)保費(fèi)首次突破千億元

-

10

連交十年保險(xiǎn)卻被拒賠?瑞眾保險(xiǎn)回應(yīng):系未及時(shí)繳納保費(fèi)所致目前已妥善解決