監管動態摸底,倒逼“掉隊者”早暴露!人身險公司納入風險監測體系!

- 2024年03月21日

- 18:08

- 來源:

- 作者:新時代保險研究院

面對保費規模超3.5萬億的人身險市場,若是“一把抓”,或許會事倍功半。就像房地產市場有“因城施策”,人身險行業也將有自己新的一套分類監管規則。

3月18日,國家金融監管總局發布《人身保險公司監管評級辦法》(下稱《辦法》),通過六大維度、上百個指標,全方位透視人身險公司綜合風險水平,加強人身險公司分類監管,提高監管質效。

可能很多人對去年2月征求意見的《人身保險公司分類監管辦法》還有印象,與本次《辦法》名稱不同,細則有差異,但整體思路相似,都是將人身險公司分類后,再采取更有針對性的監管措施。

另一份保險公司“論資排輩”規則是去年10月發布的《系統重要性保險公司評估辦法》,覆蓋了所有保險公司,但只選出頭部的、“大而不能倒”的公司,而本次《辦法》是對人身險公司全員分類監管。

從細則涵蓋的維度看,本次《辦法》更具綱領性,首次將公司治理、償付能力、資金運用、消費者保護等各領域的監管要求綜合運用到一套風險監管體系中,評級依據行業數據和非現場監測、現場檢查等掌握的相關情況,“掉隊”的低評級公司會面臨業務范圍受限、限制增設分支機構乃至重組等“懲罰”。

值得一提的是,監管評級結果并不公開,原則上僅供監管機構內部使用,人身保險公司應當對監管評級結果嚴格保密。

01

監管評估“三步走”

綜合風險水平“5+S”

在低利率疊加權益市場震蕩下,誰投資收益率穩住了?誰產品結構相對平衡、實現平穩過渡了?這些行業常見的比較項,往往也是市場給一家人身險公司默默“打分”的依據。監管給人身險公司的“打分”及分類更為重要,這關系到行業增強風險防控、提升服務經濟社會能力等。而“打分”分類標準就在這次《辦法》中。

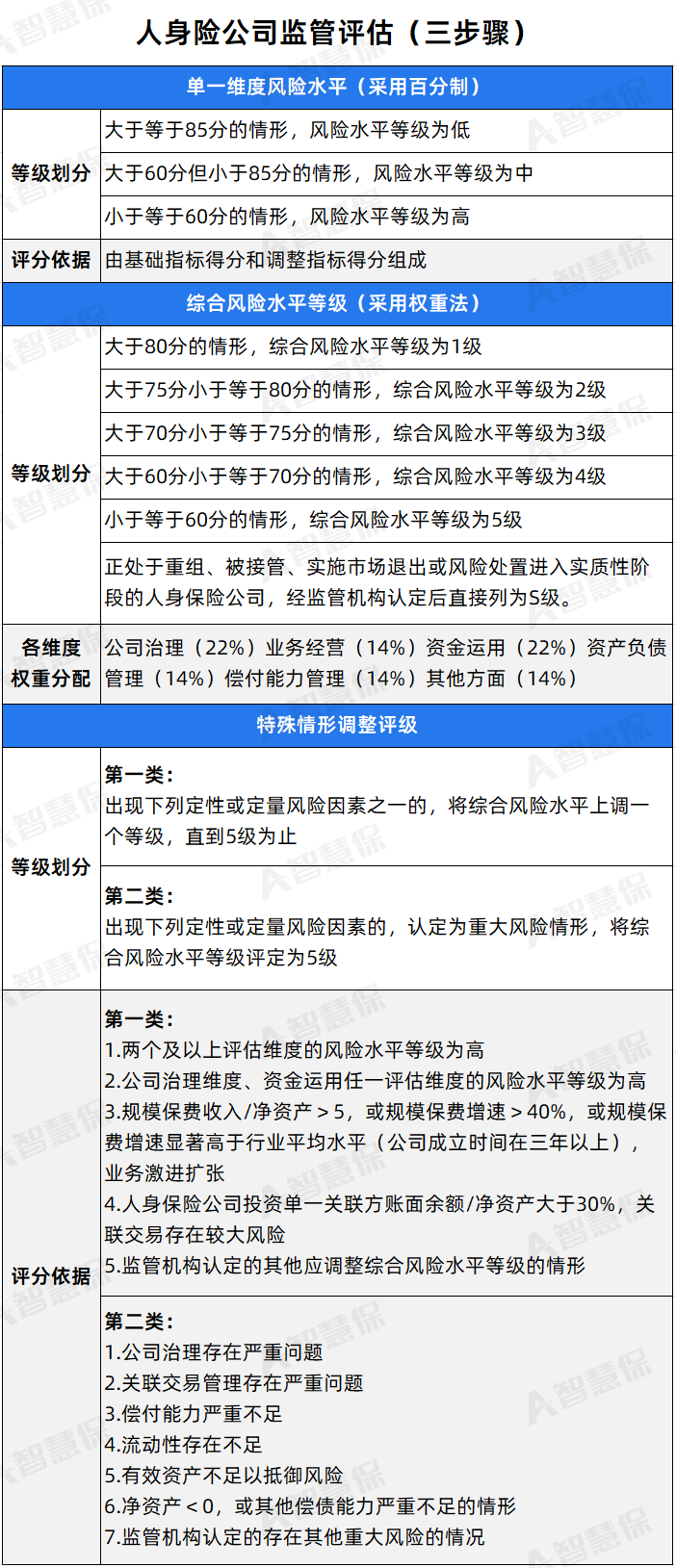

根據《辦法》,監管評估“三步走”,包括評價單一維度風險水平、評定綜合風險水平等級和特殊情形調整評級。其中“綜合風險水平等級”在這套體系中較為核心,也更受關注,劃分為1-5級和S級,數值越大風險越高,處于重組、被接管等狀態的公司直接列為S級。

從歷史案例來看,已有多家壽險公司有過被接管的案例。如2020年7月,華夏人壽、天安人壽被依法接管而后接管期又延長一年。還有更早之前的安邦保險集團,當中就包括壽險主體安邦人壽。還有2007年,監管第一次動用了保險保障基金接管新華人壽。

回到文件來看,此次監管“打分”分類的維度也更多,不只有公司治理、業務經營、資金運用,還包括資產負債管理、償付能力管理和其他方面。權重最高的是公司治理和資金運用,比例均為22%,另外四個維度各占14%。

六大維度之外還有一個“加分項”,即“履行環境社會治理(ESG)責任情況”。在“雙碳”戰略提出后,金融機構和上市公司等主體普遍增加了這個考核點。《辦法》顯示,對開展綠色保險、普惠保險較多的人身保險公司,給予適當加分。

《辦法》還設置了動態調整機制。例如針對業務激進擴張、關聯交易風險等較突出的風險設置了相應閾值,一旦超過閾值,公司的風險水平將自動上調一個等級;如果六大維度中,有兩個及以上維度的風險水平等級為“高”,公司風險水平也會上調一個等級。

獲得這些“打分”分類依據,主要通過行業數據和非現場監測、現場檢查等掌握的相關情況。其中在非現場監測方面,《辦法》規定,非現場監管人員綜合考慮監管資源的配置情況、人身保險業發展情況、人身險公司經營特點和系統重要性程度等因素,確定合適的風險監測頻率。風險監測頻率原則上不低于1次/月。此外,金融監管總局及其派出機構結合定期監測情況,原則上每年對人身保險公司開展一次監管評級。

監管評估后,還會經過結果分析與反饋、督促整改等環節。說到“督促整改”,可能很多人對去年2月征求意見的《人身保險公司分類監管辦法》還有印象,尤其是該意見稿中擬對低評級人身險公司采取的“懲罰”和限制措施,在當時是諸多媒體報道的焦點,具體包括限制分支機構增設、限制資金運用等。兩份文件名稱不同,細則不同,但整體思路都是對人身險公司分類后采取更有針對性的監管措施。

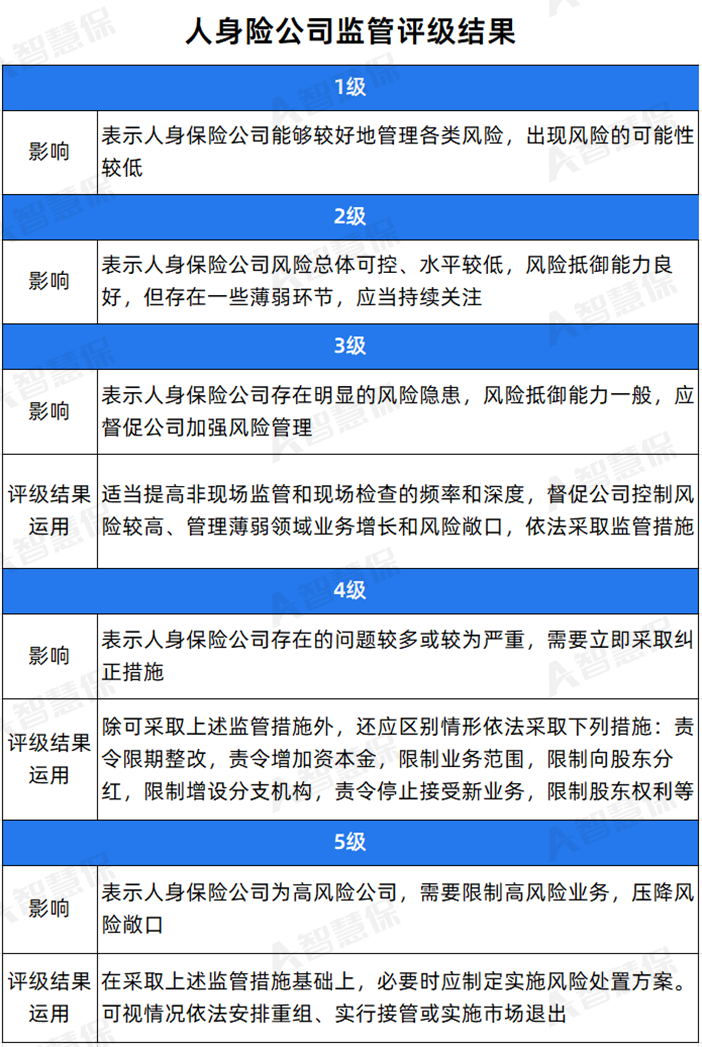

本次《辦法》依舊設置了“懲罰”措施。如對監管評級結果為3級的公司,就應適當提高非現場監管和現場檢查的頻率和深度;對評級結果為4級的公司,還應區別情形依法采取責令限期整改、限制業務范圍、限制向股東分紅、限制增設分支機構、責令停止接受新業務等監管措施;對評級結果為5級的公司,必要時應制定實施風險處置方案,可視情況依法安排重組、實行接管或實施市場退出。

02

新規更具綱領性

提高風險管理預警能力

本次《辦法》有此前一些文件的“影子”、甚至名稱可能被混淆,從另一個角度看,這也是政策一脈相承的體現。

以《辦法》中提到的非現場監測為例,為其“立規矩”的是2022年1月原銀保監會發布的《保險公司非現場監管暫行辦法》,提出制定適用于財產險公司、人身險公司和再保險公司的風險監測和非現場監管評估指引,明確風險監測指標的定義及非現場監管評估的方法。在此基礎上才有本《辦法》出臺。

而從內容覆蓋的廣度看,本次《辦法》可稱得上一份人身險公司“論資排輩”的綱領性文件。一位知情人士對媒體表示,以前保險公司的風險監測和評估散落在公司治理、償付能力、資金運用、消費者權益保護等各個部門和相應的監管文件中,此次《辦法》首次將各領域的監管要求綜合運用到一套風險監管體系中,形成對人身險公司各類風險的全流程監測與評估。

“《辦法》的出臺和實施,將有利于落實”高風險高強度監管’的監管導向,合理配置機構監管資源,真正地落實分類監管要求,引導人身險公司形成差異化發展的競爭格局。”國家金融監督管理總局有關司局負責人在答記者問時稱。

值得一提的是,監管評級結果并不公開。《辦法》顯示,人身險公司監管評級結果原則上僅供監管機構內部使用。非現場監管人員應嚴格控制相關信息和資料的知悉范圍,對監管評級結果嚴格保密。人身險公司也應對監管評級結果嚴格保密,不得將監管評級結果向無關人員提供,不得出于廣告、宣傳、營銷等商業目的或者其他考慮對外披露。顯然,《辦法》對監管機構而言,有著更多動態摸底的意義。

03

中小壽險公司“壓力山大”

嚴防死守增量風險是關鍵

事實上,從當前人身險業整體發展現狀來看,《辦法》的落地可謂事出有因,特別是在行業負債端改革深化、資產端承壓的大環境下,很多資本金羸弱、風險承受能力不足的中小型壽險公司,正面臨著“活下去”的考驗。

如此之下,對于監管而言,怎樣更好地、及時地防控人身險公司經營風險,將問題處置前置,顯得至關重要。畢竟眼下很多存量風險也尚待進一步的拆彈、排雷。

從償付能力維度看,據日前63家壽險公司披露的2023年第四季度償付能力報告,至少有6家償付能力不達標,風險綜合評級不達標成主要原因。最新一期風險綜合評級中,C類有4家,分別為華匯人壽、長生人壽、合眾人壽、渤海人壽;三峽人壽、北大方正風險綜合評級為D。

當然,對于問題壽險公司的風險處置,近兩年來在監管及市場力量的努力下,處置速度已顯著加快。典型的如2023年華夏人壽變身瑞眾人壽、天安人壽變身中匯人壽、恒大人壽變身海港人壽等。

但不可否認的是,隨著風險處置的加快、問題險企逐漸暴露,作為“白衣騎士”的保險保障基金,其救助壓力也在加大。據中國保險保障基金有限責任公司官網顯示, 截至2022年12月31日,保險保障基金余額(匯算清繳前)2032.98億元。其中財產保險保障基金1244.03億元,占61.19%;人身保險保障基金788.95億元,占38.81%。

據財新報道,有業內人士保守估計,目前保險行業整體已存在至少6000億元的高風險資產。另據不完全統計,2023年有合計超過1200億元資金投入用于解決高風險保險公司的問題。由此來看,存量風險處置尚待進一步攻堅之下,更需嚴防死守增量風險的發生,而此時《辦法》的出臺,便從源頭給出了解決方案。

對于《辦法》落地后的影響,國家金融監督管理總局有關負責人也在答記者問時指出,文件增強了人身保險業風險防控的有效性。《辦法》根據監管實踐建立了風險信息庫,用于對人身保險公司進行日常監測與監管評估,將提高人身保險公司風險識別和預警能力,做到早識別、早預警、早暴露和早處置。

這一點從特殊情形調整評級中即可看出,其中公司治理問題、業務激進擴張、償付能力嚴重不足、凈資產告負等均是監管重點。

近期,在十四屆全國人大二次會議第三場“部長通道”上,金融監督管理總局黨委書記、局長李云澤在談到高風險中小金融機構改革化險工作時強調,要下好先手棋,打好主動仗。進一步健全涵蓋源頭治理,做到對風險早識別、早預警、早暴露與早處置。

的確,更到位更全面的監管,應該不只有在風險發生后“補漏洞”的能力,前瞻性也很重要。有業內人士進一步分析稱,評估人身險公司綜合風險水平等級的六個維度和評估指標,整合了目前對險企監管的各個方面,可全方位、多角度、全流程地反映險企的經營風險,從而提高監管的風險預警能力,提升風險管理前瞻性。

除了早發現、早預防外,上述金融監督管理總局有關負責人進一步分析稱,在提升人身保險業服務經濟社會能力方面,《辦法》在評估指標體系中特別引入加分項,體現了人身保險公司履行環境社會治理(ESG)責任所作出的貢獻,引導行業通過普惠保險、綠色保險等,更好服務共同富裕、“雙碳”等國家戰略。

同時,《辦法》能夠更好地推動人身保險公司差異化經營。監管部門將根據監管評級結果,對各人身保險公司進行分級分類管理。分類監管的實施,能有助于引導人身保險公司形成與其風險水平相適應的發展模式,推動人身險業回歸保障本源,實現高質量發展。

其實,對于人身險公司的差異化經營支持,中小壽險公司更為渴求。近期就有市場聲音提出,期待差異化發展得到監管的有效支持,特別是監管對公司架構和崗位配置方面,有進一步的變化空間。

總體來看,對于防范化解中小金融機構經營風險,監管正在加大力度精準排雷、強化源頭治理。李云澤也回應稱,目前一些中小金融機構存在風險,但在我國整個金融業中占比都很低。金融監督管理總局正在積極會同相關地方政府,精準施策,有力有序地推動風險化解。

閱讀排行榜

-

1

2024償付能力掃描:化險關鍵期,“誰”把7家險企“拖下水”?

-

2

新能源車企“內卷”:蛇年花式促銷,“保險補貼”攬客!

-

3

周評|DeepSeek風暴下的金融業:打敗你的不是AI,而是會使用AI的人

-

4

內地、香港狠查:“洗黑錢”專盯“高傭金”保險產品下手!

-

5

DeepSeek風起,保險正在如何“跑步上車”?

-

6

銀保“開年”:誰家歡喜,誰家憂?

-

7

車險承保盈利182億!36家承保虧損,中小險企如何夾縫求生?

-

8

玖亓周評|險資買黃金,有所為、有所不為!

-

9

新年首張罰單:三家金融機構均被罰超千萬,兩家險企“中彩”

-

10

10家險企“打頭陣”!拿到投資黃金“入場券”,意味著什么?

推薦閱讀

-

1

華泰人壽高管變陣!友邦三員大將轉會鄭少瑋擬任總經理即將赴任業內預計華泰個險開啟“友邦化”

-

2

金融監管總局開年八大任務:報行合一、新能源車險、利差損一個都不能少

-

3

53歲楊明剛已任中國太平黨委委員,有望出任副總經理

-

4

非上市險企去年業績盤點:保險業務收入現正增長產壽險業績分化

-

5

春節前夕保險高管頻繁變陣

-

6

金融監管總局印發通知要求全力做好防汛救災保險賠付及預賠工作

-

7

31人死亡!銀川燒烤店爆炸事故已排查部分承保情況,預估保險賠付超1400萬元

-

8

中國銀保監會發布《關于開展人壽保險與長期護理保險責任轉換業務試點的通知》

-

9

2024年新能源商業車險保費首次突破千億元

-

10

連交十年保險卻被拒賠?瑞眾保險回應:系未及時繳納保費所致目前已妥善解決