警惕!銀保監嚴懲駐點銷售:因允許保險人員到網點買保險,農行民生兩家銀行先后被罰;年內監管曾發文再次明確…

- 2022年12月09日

- 15:34

- 來源:

- 作者:邢莉

作者:邢莉

來源:險企高參

近日,多家銀行因允許保險工作人員駐點銷售被罰。

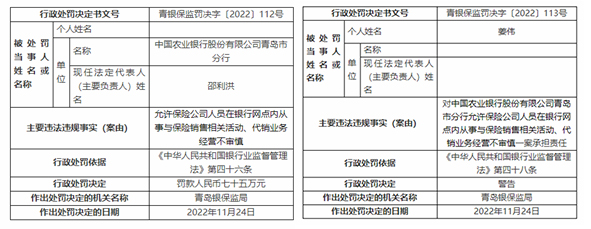

12月5日,青島銀保監局開出兩張罰單。中國農業銀行股份有限公司青島市分行存在允許保險公司人員在銀行網點內從事與保險銷售相關活動、代銷業務經營不審慎的法違規行為,被罰款75萬元。姜偉對農行青島市分行上述行為承擔責任,被處以警告的行政處罰。

(圖片來源:中國銀保監會官網)

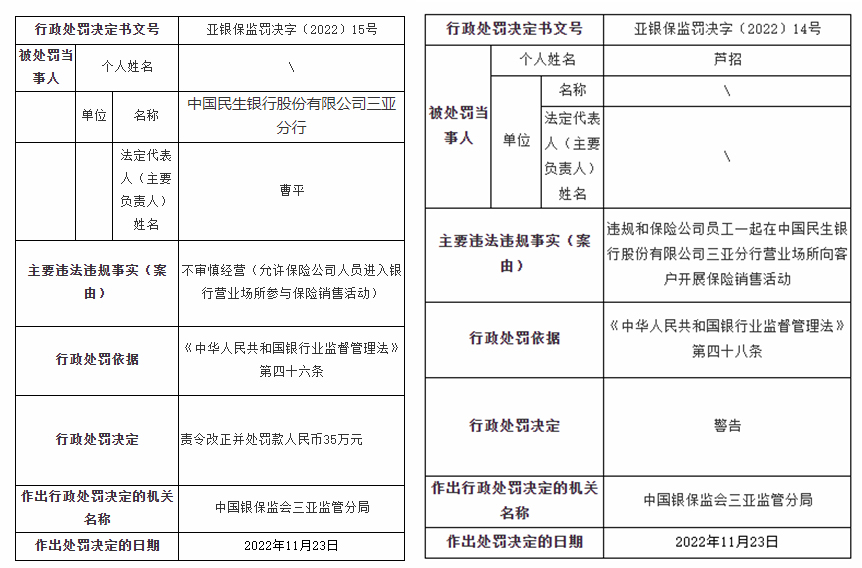

無獨有偶,就在上月23日,三亞銀保監局下發一則行政處罰信息公開表,就民生銀行三亞分行的違法違規事實做出處罰。

中國民生銀行股份有限公司三亞分行存在不審慎經營(允許保險公司人員進入銀行營業場所參與保險銷售活動)問題。根據《中華人民共和國銀行業監督管理法》第四十六條,對中國民生銀行股份有限公司三亞分行責令改正并處罰款人民幣35萬元。蘆招因違規和保險公司員工一起在中國民生銀行股份有限公司三亞分行營業場所向客戶開展保險銷售活動,被處以警告處罰。

(圖片來源:中國銀保監會官網)

保險公司出產品,派駐銷售人員進駐銀行,銀行提供柜面,這樣的銷售合作模式,曾一度成為銀保業務的主要合作方式。

一位壽險公司銀保渠道高管向《險企高參》透露,“那時候去銀行網點的金融消費者偶爾會有這樣的體驗,到銀行存錢,有工作人員上前來推銷產品,了解之后才發現購買的是保險產品。但亂象也隨之而來,首先客戶不易分清楚工作人員是保險公司的,還是銀行的。其次出現售后問題,雙方會相互推諉。”

監管方面早已明確規定不允許保險公司人員駐銀行網點銷售,有關規定可追溯到12年前。2010年,原銀監會下發《進一步加強商業銀行代理保險業務合規銷售與風險管理的通知》,明確要求商業銀行不得允許保險公司人員派駐銀行網點;網點直接向客戶銷售保險產品的人員,應當是持有保險代理從業人員資格證書的銀行銷售人員。同時規定,每個網點原則上只能與不超過3家保險公司開展合作,銷售合作公司的保險產品,即俗稱的“1對3”模式。

原銀監會、原保監會合并后,中國銀保監會于2019年8月下發《商業銀行代理保險業務管理辦法》,延續“1對3”模式,商業銀行每個網點在同一會計年度內只能與不超過3家保險公司開展保險代理業務合作,且明確提出不允許保險公司人員等非商業銀行從業人員在商業銀行營業場所從事保險銷售相關活動。

近年來,隨著個險渠道大轉型、銀保渠道重回戰略C位,曾被監管部門叫停的保險公司進駐銀行網點銷售模式,經常被行業重新提及。去年年底業內有聲音稱,擬對銀保渠道銷售模式進行調整,實施專屬網點選定以及深度合作模式,引起行業熱議。

但在今年5月,銀保監會在官網發布《銀行保險機構消費者權益保護管理辦法(征求意見稿)》,第二十四條明確提出,銀行保險機構不得允許第三方合作機構進駐營業網點或自營互聯網平臺,并以銀行保險機構的名義向消費者推介或銷售產品和服務。無疑是對前述聲音的明確否認。

閱讀排行榜

-

1

DeepSeek會搶保險人飯碗嗎?!人保、新華、太平等多家險企接入模型…

-

2

一次性裁掉四大營業部,“財險一哥”又有大動作:75后總精算師張瑯履歷官網被撤,此前為該司最年輕高管…

-

3

重磅!6.5萬億中國人壽最年輕副總裁誕生:50歲“實干家”伍健內部晉升,在廣西、云南、廣東歷練多年;去年凈利預計多增超100%…

-

4

重磅獨家!瑞眾人壽首次公開公司治理概要:披露董監高簡歷、股東會議信息等;9名高管來自國壽,去年保費2368億元

-

5

重磅!又現四大保險央企總裁互送:繼趙鵬之后,52歲人保第一副總裁李祝用履新國壽黨委副書記

-

6

“難兄難弟”各虧17億!十家“銀行系”險企2024成績揭榜:合計凈利99.4億,新會計準則影響深遠…

-

7

時隔七月,57歲“老國壽”趙國棟正式任瑞眾人壽董事長!人事版圖重塑,去年前11月保費2268億;今年定下七項重點工作

-

8

綜合成本率高達264.3%!63歲平安女將霍建梅挑大梁,能否破題前海財險虧損怪圈?!

-

9

60家非上市人身險保司2024業績揭曉:財信人壽虧損3.7億,六家銀行系險企入圍利潤top10!泰康、中郵保險業務收入超千億

-

10

管理層多為"80后",董事長、總經理去年齊換;東方嘉富人壽的“前世今生”…

推薦閱讀

-

1

華泰人壽高管變陣!友邦三員大將轉會鄭少瑋擬任總經理即將赴任業內預計華泰個險開啟“友邦化”

-

2

金融監管總局開年八大任務:報行合一、新能源車險、利差損一個都不能少

-

3

53歲楊明剛已任中國太平黨委委員,有望出任副總經理

-

4

非上市險企去年業績盤點:保險業務收入現正增長產壽險業績分化

-

5

春節前夕保險高管頻繁變陣

-

6

金融監管總局印發通知要求全力做好防汛救災保險賠付及預賠工作

-

7

31人死亡!銀川燒烤店爆炸事故已排查部分承保情況,預估保險賠付超1400萬元

-

8

中國銀保監會發布《關于開展人壽保險與長期護理保險責任轉換業務試點的通知》

-

9

2024年新能源商業車險保費首次突破千億元

-

10

連交十年保險卻被拒賠?瑞眾保險回應:系未及時繳納保費所致目前已妥善解決