原標題:國聯人壽2020年凈虧5837萬 退保金大增近七成 累計虧損逾9億

科金君

4月22日,國聯人壽發布了2020年信息披露報告。報告顯示,國聯人壽去年實現營業收入25.15億元,同比增長29.9%;發生凈虧損為5837萬元,而上年同期凈虧損為1.67億元。

4月22日,國聯人壽發布了2020年信息披露報告。報告顯示,國聯人壽去年實現營業收入25.15億元,同比增長29.9%;發生凈虧損為5837萬元,而上年同期凈虧損為1.67億元。

盡管虧損有所收窄,但作為國聯集團的保險板塊,國聯人壽2020年還是未能實現盈利。此外,該公司2020年的退保金和資產減值損失大增,償付能力連年下降,經營狀況承壓。

退保金大增67%

年報顯示,2020年,國聯人壽的營業收入從2019年的19.36億元增長到了25.15億元,增長了近30%,其中保險業務收入同比增長22.4%至20.2億元,投資收益同比大增1.2倍至4.95億元。

不過,在營收大增的情況下,國聯人壽營業支出的增長幅度也不小。

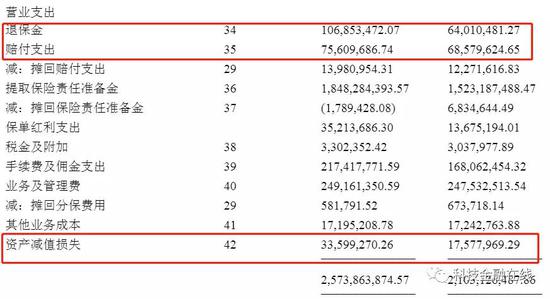

數據顯示,2020年,國聯人壽營業支出由2019年的21.03億元增長為25.74億元,同比增長了22.4%。

值得一提的是,其中退保金同比大增67%至1.07億元,上年度的退保金僅為0.64億元;賠付支出也同比增長8.7%至7561萬元。

有業內人士表示,退保金高企會給險企的現金流造成一定影響,需要較大新進資金來應對流動性風險,也就要求新增保費收入較高,形成較大的新業務壓力,這也是此前部分主要依賴投資型業務的險企轉型發展保障型業務面臨的困難。

近年來,在監管“保險姓保”的導向下,各大保險公司調整業務結構,高退保率的產品占比逐漸下降。特別是大型險企,目前已基本沒有存量的中短存續期產品。

不過,行業具體公司之間也存在一定分化。大型險企業務結構較為多元,轉型較早,目前已基本度過退保高峰,而少數業務結構較為單一且資產負債匹配較差的公司,退保金大幅增長,會對流動性形成一定壓力。

截至2020年末,國聯人壽的資產總額為79億元,負債總額為66.2億元,年末現金及現金等價物余額為5.47億元。

另外,值得關注的是,國聯人壽2020年的資產減值損失也從2019年的1758萬元增長為3360萬元,同比增長了88.9%。主要是應收款項類投資減值損失大幅提升所致,該公司2020年的這項減值損失達2850萬元,2019年僅為150萬,同比增長了1800%。

累計虧損9.15億

事實上,業績虧損對國聯人壽來說已并不新奇,自2014年底成立以來,國聯人壽除2015年盈利外,其余年份均處于虧損當中。

業內人士表示,壽險公司的經營都有一個前期投入較大、后期逐漸釋放利潤的過程。國聯人壽作為一家成立6年多時間的地方法人公司,新公司在機構鋪設和業務發展中需要前期支出大量的費用。

2015年,得益于占比超高的萬能險業務,剛起步的國聯人壽當年即實現盈利1632.54萬元。然而,好景不長。后來隨著萬能險業務屢次迎來保監會的發文規范,國聯人壽的業績開始急轉直下。

2016年,國聯人壽由盈轉虧,全年虧損額達1.04億元。此后虧損一路擴張,2017年、2018年分別虧損達1.58億元、4.41億元。

2019年,國聯人壽虧損稍顯收窄,全年凈虧損1.67億元。進入2020年,虧損又進一步收窄至5837萬元,但公司仍未實現盈利。

按產品來看,2020年,國聯人壽萬能險業務發生營業虧損3099萬元,同比擴大756%;傳統保險業務營業虧損1.38億元,上年同期為虧損1.46億元,虧損有所收窄;分紅險扭虧為盈,2020年盈利1.1億元。

值得注意的是,在國聯人壽開業即盈利的2015年,萬能險貢獻的營收達4016萬元,分紅險貢獻營收2905萬元,傳統保險貢獻收入1.43億元,三者在總營收中的占比分別為19%、14%、67%。

此后,國聯人壽不斷縮減萬能險業務,分紅險搖身一變成創收主力。截至2020年末,萬能險、分紅險、傳統保險三項險種分別實現營收為385萬元、14.71億元、10.4億元,在總營收中的占比分別變為0.15%、58.5%、41.35%。

不過,年報顯示,從成立至今,國聯人壽已累計虧損9.15億元。

償付能力指標連年下降

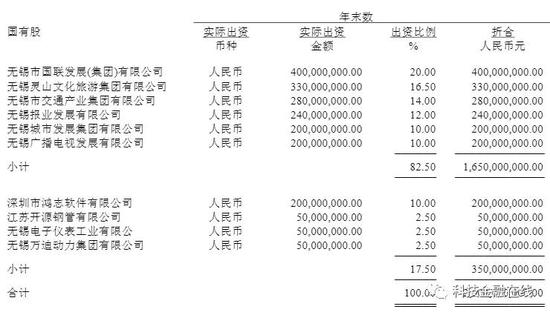

公開資料顯示,國聯人壽成立于2014年12月26日,是經保監會批準,由無錫市國聯發展(集團)有限公司(簡稱:國聯集團)等10家大型國有、民營企業共同發起設立的全國性壽險公司。公司總部位于江蘇無錫,注冊資本20億元。

截至2020年末,國聯集團持股20%為第一大股東,無錫靈山文化旅游集團持股16.5%為第二大股東。

事實上,除了業績連年虧損外,國聯人壽的償付能力也在逐年下降。

償付能力指標方面,截至2020年末,國聯人壽實際資本14.83億元,最低資本9.42億元;核心償付能力充足率和綜合償付能力充足率均為157%,而2019年末兩項數字均為200.49%,相比之下下滑了43.49個百分點。

對于償付能力指標變動的原因,國聯人壽解釋是業務規模增長引發的鏈條式聯動,符合良性特征。

而早在2018年末,國聯人壽的核心及綜合償付能力充足率均為242.44%。這意味著,該公司的償付能力指標已是連續兩年下滑。

此外,國聯人壽成立以來,其公司董事長和總經理人選也變更頻繁。

從籌備之初的擬任董事長王錫林到開業后正式批準上任的華偉榮,再到現任董事長丁武斌,成立四年多就更換了三任董事長;總經理從馮乃憲變為劉清欣,但2017年4月劉清欣辭職后,該公司總經理職位一直懸空。

2017年4月13日,在總經理離職后,國聯人壽董事會明確由董事長丁武斌暫代。2017年4月19日,國聯人壽向原中國保監會上報了《關于丁武斌擔任臨時負責人的報告》。

然而,截至2020年8月3日,江蘇銀保監局進場調查時,發現丁武斌仍兼任國聯人壽臨時負責人。

對于國聯人壽董事長超期代行總經理職務的違規行為,2020年年底,江蘇銀保監局對國聯人壽給予警告,并處1萬元罰款。

目前,在國聯人壽披露的2020年四季度償付能力報告中,董高監管理人員中仍舊沒有總經理任何信息。時至今日,這一職位已然空缺四年有余!

責任編輯:潘翹楚

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)