來新浪理財大學,聽盛夏講《給頂梁柱的家庭保險購買指南》,20招打造家庭保障系統

原標題:來不及告別,久違的“4.025%” 緣何又重現江湖

來源:易保時代

作者:易保君

悄悄地我來了,正如我悄悄地走!

前陣子退出歷史舞臺的4.025%,這種長期儲蓄型保險又悄然進入我們的視野,一搶而空的火爆場景又再一次呈現。

這一因設定預定利率而觸碰監管紅線的明星產品緣何又重現江湖?難道是因監管放松抑或是某些別有用心的保險公司頂風作案借此做大保費規模?

種種跡象表明,此次4.025%橫空出世的背后,是緣于某些極為特殊且頗為復雜的原因。業內權威人士向“易保時代”否認了上述兩種猜測,“近期以來,一些主流的壽險公司又都重新開始售賣這類設定預定利率的產品,而且好像是帶著任務指標似的,當地所在監管部門對此也是三緘其口。”

上述權威人士進一步解釋稱,當前監管部門也是“壓力山大”,之前叫停此項業務原本就承受了來自被監管機構的種種抱怨與責難,或許地方政府為緩解財政收支平衡的強烈渴望,才是4.025%重新開閘背后的癥結所在。

“4.025%”卷土重來

曾因監管受限而銷聲匿跡較長時間的“4.025%”產品又悄然回歸了!險企們自然不會錯過這個饑餓營銷的大好時機,打著“4.025%末班車”的旗號大肆宣傳自家產品,如果你的朋友圈有賣保險的,你一定被這樣的標題刷屏過——“4.025%即將停售,買到就是賺到,再不買就晚了……”

很顯然,此次“4.025%”得以重現江湖,各主流保險公司是其背后的重要推手。某國有大型險企江浙分公司負責人在接受“易保時代”采訪時坦陳,雖然監管部門已有明確規定不能售賣這種設定預定利率的長期儲蓄型險種,但自今年下半年以來,當地政府主管領導三天兩頭找他,并給他下了10個億的任務,“我實在扛不住了,就上報給總公司,經過多次博弈,最后以我們的妥協而告終。”

他解釋稱,作為一級分公司要想把業務做好,當地政府一般是得罪不起的,而且更何況人家財政的確有難處,求到你,你不能不幫啊。

山東某大型壽險公司的負責人也有類似的遭遇。他表示,當下地方政府財政都頗為緊張,為了保GDP,像大型銀行以及保險公司就成了他們競相攻關的對象,“商業銀行還好,可我們頂不住啊,而且他們總得找到貸款對象,但保險公司只要開賣這種緊俏的產品,效果就會立竿見影。”

同樣作為保險大省的廣東,一場名為“4.025%”的“保險盛宴”就此展開。

“10月份是各大保險公司開門紅產品的‘轟炸季’,作為壓箱底的‘4.025%’此次派上了大用場,僅一個月我們公司就賣了近10億。”一位不愿透露姓名的某股份制主流壽險公司副總裁向“易保時代”表示,雖然公司沒有大肆宣傳,但線上線下的銷售場景仍極為火爆,投保人也擔心錯過這個難得的機會,一哄而上搶占最后的名額,甚至有客戶找到他這里“走后門”。

除了大型壽險公司刷屏外還有一匹“黑馬”闖入大家的視線,那便是這家新興保險公司--信泰人壽,憑著“4.025%停售”的“好風”,被直接送上了青云。

該公司旗下的信泰如意享作為近期最具代表性的4.025%年金險產品可以說是今年保險界當之無愧的“網紅”。某保險從業人員告訴“易保時代”,截至十月中旬,如意享產品賣了二三十億的保費,該產品經理人滿是喜報的朋友圈也著實讓其他經理人看了眼紅。

看到圖中一摞摞冊子攤在辦公桌上堆積如山的場景,以為這是高三年級老師的辦公室?No!這是信泰人壽的辦公室,圖中的人是信泰經代渠道張經理,正在分派保單。

堆積如山的保險合同

通過這體量可觀的合同不難看出“4.025%”在保險消費者中有多搶手,有銷售人員告訴“易保時代”記者,“最初很多人都是買一份,后來就是兩份、五份地買,還有個老板直接買了50份。”

各種跡象顯示,信泰人壽并非個案,較之于國有大型險企,中小型保險公司顯然更有“4.025%”的激情與渴望。

同樣作為中小壽險公司的某南方省屬公司負責人感嘆,這樣的場景難免讓他想到前幾年樓市火爆的勁頭,排隊、搖號、門庭若市,“現如今樓市下行、p2p爆雷,但老百姓的錢總要有地方放,該輪到低風險、有穩定收益的保險上場了。”

“4.025%”的前世今生

讓人好奇的是,近幾個月瘋狂刷屏的“4.025%”究竟是什么?它到底有著什么樣的魔力?

事實上,“4.025%”就是預定利率為4.025%的養老年金保險產品。看到這相信有不少投資者嗤之以鼻孔,“才4.025%,有什么好大驚小怪的,我隨便一個理財產品都10%!”誠然,4.025%的利率在眾多理財產品里算不上高收益,但重點在于這個“預定利率”,通俗地說就是保險公司提供給消費者的回報率,預定利率是長期的、固定的,且不收到外部利率影響的,而且是年復利,就長期收益來看,現階段4.025%的預定利率在同等風險程度的理財產品里已經是“險中龍鳳”了。

為什么“4.025%”突然搶手?給大家講一個故事。

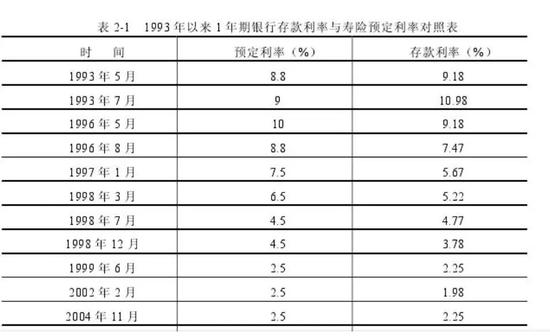

讓我們把時間的指針撥回到1993年,那一年,我國存款利率最高達到10.98%,壽險預定利率最高達到9%。當時平安人壽推出的“少兒360”、中國人壽推出的“99鴻福”等產品預定利率均在8%左右——終身且不受外部利率影響的。但在把錢存在銀行就能有近11%利率的那個年代,很多人并不看好保險投資,殊不知存款利率是會受經濟大環境影響的,預收利率不會。

1996年,利率遭遇了“滑鐵盧”。據統計,1996年以后央行歷經約10次降息,一年期利息從10%左右降到1.5%。在利息急劇下降的過程中,1999年6月份,成立尚不足一年的保監會出了一份緊急通知,將保險產品的預定利率上限定在了2.5%。這個2.5%的預定利率維持了14年之久,直到2013年8月份才放開,當時的保監會允許年金保險產品的預定利率設定上限為4.025%。

但好景不長,央行宣布,今年1月15日、25日分別下調金融機構存款準備金率0.5個百分點;9月16日全面下調金融機構存款準備金率0.5個百分點。在目前全面降息、消費降級、經濟放緩和保險公司投資端乏力的大背景下,自今年年初就開始傳出“4.025%年險金成絕唱”的說法,直至8月30日銀保監會發布《通知》表示,保險公司以后銷售的普通型養老年金險,或者10年以上的普通型養老年金,預定利率最高不超過3.5%。

《通知》的發布就像在已經被點燃的“4.025%”的產品市場上加了一把油,緊接著,各家的停售風也相繼吹了起來,“絕唱、末班車、最后的盛宴”……文案一個比一個大,看得人心慌慌,仿佛再不上車就要后悔一輩子。

現在“4.025%”已然回歸,“絕唱”還能有的唱,“末班車”后還有下一輛,“最后的盛宴”也可以打包繼續吃了。那么,保險行業又將面臨怎樣的機遇和挑戰呢?

“4.025%”2.0時代是紅利還是危機?

今年年初,監管疑似叫停預定利率4.025%的產品審批,業內人士普遍認為此舉有釋放出強烈的防范利差損風險之意,面對此次“4.025%”的回歸,各大險企也將在利差損風險管控的課題上將迎接新的挑戰。

利差損是指保險資金投資運用收益率低于有效保險合同的平均預定利率而造成的虧損。在年利率已經降到1.5%的現在,前文所提到的平安人壽的“少兒360”和中國人壽的 “99鴻福”等保險產品的收益人現在依然享受每年8%甚至9%的年復利,對于這些高預定利率的產品賣得多的險企來說,賣得越多虧得越多。2009年,平安人壽掌舵人馬明哲曾大倒苦水稱,平安的利差損高達800億,他太難了!

國務院發展研究中心副主任王一鳴表示,2019年,受諸多因素影響全球經濟下行風險增大。如果經濟出現衰退,意味著上一輪寬松貨幣政策還沒有退出,又需要實施新一輪寬松政策。寬松政策就意味著降準降息,也就是說如果未來面臨的還是經濟下行的大環境,很有可能繼續降準降息,對于大量出售“4.025%”的險企而言,利差損這一難題已被排在日程上了。

曾有壽險公司負責人直言:“壽險公司最大的風險不是當期收益率高低,而是長期收益率能不能覆蓋負債的成本。”從根源上解決利差損問題的方法就是實現資產和負債匹配,但是在利率下行的環境下,資產和負債匹配的難度逐漸加大。那么險企在應對利差損時應尤其注意兩點:一是降低定價率,二是加強資產負債聯動,優化投資資產配置、改善投資水平,此外提高效率和服務質量,以及加強渠道和產品創新能力也是緩解利差損的不二法門。

老百姓的錢何處安放?

4.025%火爆的背后,顯然有其深層次的原因。

國家開發銀行發展研究院副院長曹紅輝在接受“易保時代”采訪時說,隨著網貸平臺的大面積爆雷,老百姓逐漸意識到,高收益的理財產品并不靠譜,“你想人家的高收益,而人家卻想要你的本金”,這也是為什么今年老百姓手里的閑錢大量回流到商業銀行的最根本原因。這個時候,比銀行利息高的4.025%保險產品受到青睞也就不足為怪了。

中國銀保監會主席郭樹清曾公開說過發人深醒的一句話,“收益率超過6%就要打問號,超過8%就很危險。10%以上就要準備損失全部本金。”比起網貸平臺動不動就10%以上的收益率,4.025%很難入投資人的法眼。然而,當那些披著“高收益”外衣的平臺接連爆雷之后,不少出借人都傻了眼。縱觀各種理財產品,能夠保證贏利的只有少數,既能贏利又能轉移風險者,則非保險莫屬。

隨著保險行業的發展,越來越多的百姓對保險的態度有了翻天覆地的變化,從之前看到保險推銷員立刻繞道走到現在主動研究利益最大化的保險產品,保險在投資理財界的地位越發亮眼。

中央電視臺財經頻道日前發布的《關于投資理財的國人選擇和未來趨勢》報告顯示:

2019年,保險依然獨占鰲頭,成為最受歡迎的投資項目,選擇比例達到了29.36%,這已經是保險連續第四年占據這一寶座了。而排在它后面的依次是房產、理財產品、基金、股票,由此可見保險在投資項目的地位是難以撼動的。

經濟下行買保險,當然對。但是保險產品那么多,近期已經被吹上天的“4.025%”年金險真的值得搶嗎?

“莫畏浮云遮望眼,風物長宜放眼量”。雖然說最近“4.025%”已經被吹上天很久了,但小編還是勸大家審慎投資。對于年金險等理財產品來說,實際收益率(IRR)一般比預定利率要低,所以購買“4.025%”的年金產品是否比其他保險產品更劃算,還需要根據風險系數相匹配的理財產品的IRR來評定。

此外,我國正處于經濟下行期間,站在這個時間點的立場上購買4.025%這種固定收益產品是有利可圖的,但對于這種年復利產品來說,要10-20年,甚至更久才能達到你想要的利滾利的紅利,30年后的中國經濟發展的怎么樣誰能說出個定數?

是投資就有風險,保險也不例外。“4.025%”2.0時代的到來究竟是紅利還是危機,讓我們拭目以待。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:潘翹楚

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)