【金融315,我們幫你維權】近來,ETC糾紛、信用卡盜刷、銀行征信、保險理賠難等問題困擾著金融消費者,投訴多石沉大海、維權更舉步維艱,新浪金融曝光臺將履行媒體監督職責,幫助消費者解決金融糾紛。【黑貓投訴】

原標題:重申的70%:分紅險的銷售誤導怎么管?

來源:保契

細節決定成敗。

在保險營銷全面線下轉線上的關鍵時刻,監管再次重申70%,從短期看,應是為可能批量出現的線上銷售誤導提個醒。

畢竟,分紅險自設計之初,保險公司便將“分紅”這一所有潛在誤導行為的根源牢牢地抓在了自己手中。

正如,《買的沒有賣的精》。

雖為書名,但卻是市場有效運行的基礎之一。

從經濟學的角度看,單純的市場機制偶有失靈,故而,政府的適當干預和平衡,是為經濟平穩有效運轉的制度基石。

自十五世紀,運送奴隸的船只為規避風險將奴隸作為貨物投保以來,人身保險產品形態的發展雖緩慢但卻始終與時代的發展進程保持同頻共振。

當資本市場變成普通投保人都可入場博弈的領地后,單純的保障型產品自然難以滿足其“一金多用”的訴求。

作為保險業回應消費者訴求的一種新型產品設計形式,分紅險的發展過程,勢必要以不斷的修正才可為真正的發展蓄勢。

一如《保契》此前一再重申的觀點:行業大的系統性風險已基本收尾,監管的重心正全面轉向微觀風險的摸排。但于行業而言,牽一發而動全身,任何細微的風險都可能演進放大。

基于此,每一次推進都是慎之又慎。

正如此次重申70%,對分紅險亂象絕不會有釜底抽薪之效,但其卻可在一定程度上,通過單一險種的逐步透明化,倒逼行業主體的合規再升級下沉至具體的運營層面。

畢竟,太陽底下永遠沒有新鮮的事情,哪怕再細微的命題其實都是古老的命題。與所有金融同業一樣,保險業永恒的命題亦是公司治理。

“我們XX公司產品的分紅為何這么高,錢哪里來?我來告訴您:我們每坐一次高鐵,XX公司就可以賺7元,7元的70%約5元,即是給客戶的保險分紅。”

看到這段經典的分紅險銷售話術,懂行的你笑了,不懂的人卻心動了。

根據2019年前三季度的消保局通報數據,在涉及人身保險公司投訴中,銷售糾紛14691件,占人身保險公司投訴總量的44.84%,涉及的險種以普通人壽保險、分紅保險、疾病保險和意外傷害保險為主,主要反映夸大保險責任或收益、未充分告知解約損失和滿期給付年限、承諾不確定利益的收益保證等問題。

為進一步規范分紅險紅利分配演示機制,更好引導客戶合理預期,防范銷售誤導和惡性競爭,近期銀保監會下發了《關于強化人身保險精算監管有關事項的通知》(以下簡稱《通知》),《通知》修訂完善了分紅保險利益演示的方法,明確了演示利率上限,并將紅利分配比例統一為70%。

按照2015年原保監會發布的《分紅險精算規定》,無論是利益演示,還是紅利分配,均給險企預留了較大的自主調節空間,尤其紅利分配比例不低于可分配盈余的70%。

而此次《通知》則將這種險企自主調節的空間壓縮,既能防范銷售誤導和惡性競爭,也有利于防范行業利差損風險,防止公司通過分紅演示進行惡性競爭。

買分紅險有當股東的感覺?

分紅型保險一直是市場上比較討喜的保險類型之一,聽到“分紅”二字,很多人就覺得自己買了保險后不僅有保障,還能享受到分紅,仿佛成了保險公司股東。

分紅險是保險公司在每個會計年度結束以后,將上一個會計年度該類分紅保險的可分配余額,按一定比例,以現金紅利或增值紅利的方式,分配給客戶的一種人壽保險。

但是分紅險的分紅跟保險公司股東分紅不一樣,分的是保險公司所有分紅保險業務經營的成果。而公司股東分紅,分的是保險公司所有業務(包含分紅險中未分給投保人的部分,以及其他業務)創造的利潤扣除公司所得稅以后的部分。

雖然和公司股東分紅不一樣,但消費者在享受保險公司提供的保障時,還是可以分到其部分經營成果的。按照2015年原保監會發布的《分紅險精算規定》,保險公司每年至少應將分紅保險可分配盈余的70%分配給客戶。

具體看,這些“可分配盈余”都從哪里來呢?保險產品定價由預定的死亡率、預定利率和預定費用率來決定。

如果保險公司實際經營中發現,生活水平和醫療水平的提高,人們的實際死亡率都比設計產品時低,需要支付的保險理賠金比預期少,則產生死差益。

或者因為經濟繁榮,投資收益率高于設計產品時的預定利率,投資賺的錢比預計多,產生利差益。

又或者保險公司提高管理效率,經營管理成本比設計產品時預計開支小,產生了費差益。

于是保險公司就把這些結余出來的費用開支、多賺的投資收益拿出一部分(即可分配盈余)給投保人。

但要注意:可分配盈余并不等于保險公司利潤。哪些可以分配,具體怎么分,完全都是取決于保險公司的意愿,這些信息非常不透明。

作為保險公司的股東,首先拿走大部分利潤,還要扣除公司的運營成本等其他的一些費用,剩下的才有可能成為可分配的部分。

誰能算清自己保單的分紅收益?

既然分紅收益來自實際盈余,如果這一年保險公司經營情況較差,沒有實際盈余的話,投保人自然一毛錢分紅都沒有。但很多營銷員在介紹分紅險時,會對保險公司股東、經營狀況以及過去經營成果作虛假宣傳。

由于分紅險分配不透明、夸大演示利益等問題有所抬頭。在宣傳一款分紅險時,營銷員為了給消費者一個預期性,通常會伴隨一份分紅演示收益,分為低、中、高三檔分紅收益。

這種利益演示是基于精算及其它假設,不代表公司的歷史經營業績,也不代表對公司未來經營業績的預期,假設只能作為參考。

所有分紅險的條款,都會寫明“保單紅利是不保證的”這句話。但不一定所有的保險營銷員都會和消費者強調。

保險營銷員喜歡強調的是,如果公司這一年經營有盈余,投保人可以拿到公司至少70%的紅利分配。“至少70%”更是他們反復劃重點的短語,聽起來吸引力十足,甚至還會拿來和其他公司做對比,給出一些分紅比例更高的口頭承諾。

可消費者的數學哪能算得過保險公司呢?既然監管規定是不低于70%的可分配盈余,公司在分配的過程中都是按照最低標準來,并不會更高。保險公司不是慈善機構,是逐利的,辛辛苦苦忙活一年掙的那么一點點錢,他們會心甘情愿把錢多分給消費者嗎?

每一個投保人分紅該占多少份額,都是保險公司絕不外傳的內部數據。究竟能有多少紅利送到投保人手中,消費者終歸是無從知悉。投保人能做的就是,等保險公司每年給印發紅利通知書,通知書上寫了多少錢,就領多少錢,數字具體怎么算出來并不清楚。

本次下發的《通知》索性將紅利分配比例統一為70%,就是不給銷售誤導和惡性競爭留有余地。

分紅險從獨步天下到占比下滑

2008年股災、世界金融危機接踵而至,分紅險由于具有獨特的“平滑機制”,在激烈的資本市場波動中,反而充分體現出了“穩健”的特性。

所謂“平滑機制”是指壽險公司在經營過程中,通常不會把分紅賬戶每年產生的盈余全部作為可分配盈余,而是會根據對未來經濟、資本市場及分紅險種經營狀況的預期,在保證未來紅利基本平穩的條件下進行分配。

因此正是從2008年開始,分紅險發展勢頭一舉超過投連險、萬能險,成為倍受消費者歡迎的壽險產品。分紅險的占比出現行業性的大幅提升,當年分紅險在整個壽險行業的占有率歷史性地超過半數,達到了52%。

2009年,行業實施新會計準則,而按照新會計準則,分紅險保費可以全部計入保費收入,而萬能險和投連險的保費中,只有用于保障的部分才能計入保費。這給當時的壽險發展理念帶來重大影響,在“規模至上”的思路下,紛紛轉至分紅險。

分紅險保費貢獻度進一步提升,2009年達到65%,2010年占比更是達到70%以上,個別險企甚至高達90%。分紅險“一險獨大”格局就此成型,在2012和2013年分紅險的保費占比甚至超過80%,但此后風頭被萬能險搶去。

近三年來,傳統壽險和長期健康險的比重一直在提升。雖然分紅險比例逐步下降,但現在依舊是保費大頭。

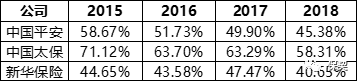

2015-2018年上市保險公司年報披露的分紅險保費占比

大公司都在一步步壓縮分紅險占比,提高保障型壽險以及健康險占比,小公司的分紅壓力可想而知。如果中小公司依舊銷售高分紅類產品,但本身業績不足以支撐無紅利可分,給付時,受了業務員誤導要承諾收益的消費者就會投訴不斷,成為社會不穩定因素。

此次規范分紅險的無論是從保護消費者利益的角度,還是從保險公司穩健經營角度來說,都是十分有必要的。

責任編輯:張緣成

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)